Eignen sich ETFs als Altersvorsorge? Und wenn ja, wieviele Indexfonds sind notwendig? Und auf welche ETFs soll ich konkret setzen? Fragen über Fragen, die nach Antworten suchen.

Die gesetzliche Rente deckt oft nicht die Lebenshaltungskosten

„Die Rente ist sicher!“ Dieses Zitat vom früheren Minister Norbert Blüm ist vielen noch präsent. Doch das, was Blüm damals meinte, gilt heute nicht mehr uneingeschränkt. Nämlich das die gesetzliche Rente einen sorgenfreien Lebensabend garantiert. Das liegt u. a. daran, dass das Rentenniveau seit Jahren sinkt.

In vielen Fällen reicht die Rente schon heute nicht mehr, um den Lebensstandard im Alter zu decken. In der Folge ist so mancher von Altersarmut betroffene Rentner gezwungen, den Weg ans Sozialamt anzutreten, um zusätzlich zu seiner schmalen Rente Grundsicherung zu beantragen. Und manch einer, dem diese zustände, beantragt sie nicht, weil er sich dafür schämt.

Betroffen davon sind vor allem ehemalige Niedriglohnempfänger, die entsprechend niedrige Beiträge in die Rentenversicherung eingezahlt haben.

Die 3 Säulen der Altersvorsorge

Unsere Altersvorsorge basiert insgesamt auf drei Säulen:

- der gesetzlichen Rente

- der betrieblichen Altersvorsorge und

- der privaten Altersvorsorge.

Dabei zahlt jeder Arbeitnehmer in die gesetzliche Rentenversicherung ein und hat mit etwas Glück auch eine betriebliche Altersvorsorge. Doch Selbständigen bleibt vor allem die private Altersvorsorge, um sich eine Rente aufzubauen.

Einen Überblick über das Schichtenmodell der Altersvorsorge erhältst du übrigens hier.

Gesetzliche Rentenversicherung

Die gesetzliche Rentenversicherung leidet am demografischen Wandel. Dabei bedeutet demografischer Wandel, dass es immer mehr ältere Menschen gibt und geben wird, die immer länger leben werden.

Gleichzeitig stehen diesen zahlreichen Rentnern aber immer weniger Beitragszahler in die gesetzliche Rentenversicherung gegenüber.

Doch das gesetzliche Rentensystem ist ein Umlagesystem.

Dieses wird auch als Generationenvertrag bezeichnet, bei dem die heutigen Arbeitnehmer mit ihren Beiträgen für die Renten der aktuellen Rentnergeneration aufkommen.

Da es jedoch aufgrund zahlreicher geburtenschwacher Jahrgänge immer weniger junge Arbeitnehmer gibt, hat das gestzliche Rentensystem ein Finanzierungsproblem.

Die Beiträge der heutigen Arbeitnehmer in die gesetzliche Rentenversicherung reichen nicht mehr aus, um die Renten der heutigen

Senioren zu bezahlen.

Deshalb gibt es einen Zuschuss aus der Steuerkasse in die gesetzliche Rentenversicherung.

Betriebliche Altersvorsorge

Zur betrieblichen Altersvorsorge gehört u. a. auch die Direktversicherung als eine von mehreren Durchführungsformen der betrieblichen Altersvorsorge.

Die staatliche Förderung bezieht sich auf die Ansparphase und besteht aus einer Steuerförderung.

Und zusätzlich aus einer Sozialabgabenfreiheit im Rahmen von Höchstgrenzen. In der Rentenphase unterliegt diese Schicht der vollen Besteuerung. Zusätzlich gilt für die betriebliche Altersvorsorge eine Sozialabgabenpflicht.

Dabei richtet sich die betriebliche Altersvorsorge primär an Arbeitnehmer.

Doch längst nicht alle Arbeitnehmer kömmen in den Genuss einer betrieblichen Altersvorsorge. Deshalb ist in der Mehrzahl der Fälle eine zusätzliche private Altersvorsorge erforderlich.

Private Vorsorge

Die private Altersvorsorge als dritte Säule der Alterssicherung ist in den letzten Jahren immer wichtiger geworden. Kamen früher in erster Linie Kapital-Lebensversicherungen und private Rentenversicherungen dafür in Frage, haben diese Modelle heute aus verschiedenen Gründen ausgedient. Vor allem, weil der Zins auf festverzinsliche Wertpapiere heute weitestgehend abgeschafft ist und diese zudem teuren Mischprodukte aus Geldanlage und Versicherung kaum noch Rendite abwerfen.

In heutigen Zeiten müssen Sparer verstärkt auf Aktien setzen, um eine Wertentwicklung bzw. Rendite zu erhalten, die diesen Namen auch verdient.

Private Altersvorsorge betrifft jeden

Da die gesetzliche Rente in vielen Fällen höchstens den Basisbedarf deckt und oft nicht einmal dafür reicht, ist private Altersvorsorge heute für jeden essentiell, der nicht durch ein Erbe etc. finanziell unabhängig ist.

Das gilt weniger für die Generation der Babyboomer als vielmehr für Millennials, die verstärkt privat vorsorgen müssen.

Fondssparer haben Vorteile

Wie wir weiter oben gesehen haben, sind Lebens- und Rentenversicherungen für die private Vorsorge heute nicht mehr zeitgemäß. Doch immer mehr Anleger entdecken die Vorteile von Fonds. Dabei kommen prinzipiell sowohl klassische aktiv gemanagte Investmentfonds infrage als auch sogenannte Exchange Traded Funds, kurz ETFs.

Da ETFs deutlich kostengünstiger als aktive Fonds sind werden sie hier explizit zur privaten Altersvorsorge empfohlen.

Sie sind einfach zu verstehen, völlig transparent und letztlich sehr flexibel.

Das sind neben niedrigen Kosten weitere entscheidende Vorteile. Zusätzlich werden für sehr viele ETFs Sparpläne angeboten, die regelmäßiges Sparen einfach machen. Einmal eingerichtet und dann wird jeden Monat Geld vom Konto abgebucht und in den ETF deiner Wahl investiert.

Deine Zusatzrente mit nur einem ETF starten

Um eine private Zusatzrente anzusparen, braucht man kein aufwendiges Portfolio aus mehreren ETFs und ETF Sparplänen.

Da diese Website und ihr Betreiber in meiner Person es dir möglichst einfach machen möchten, deine Altersvorsorge zu starten, empfehle ich dir den folgenden Weltaktien ETF, in den du deine regelmäßigen Einzahlungen vornehmen kannst.

Und zwar handelt es sich um den SPDR MSCI ACWI IMI UCITS ETF (WKN A1JJTD) als ETF Sparplan.

ETFs als Altersvorsorge: Anlagestrategie

Der MSCI All Country World Investable Market Index (ACWI IMI) bietet Zugang zu Aktien aus 23 Industrie- und 27 Schwellenländern weltweit. Der Index umfasst Wertpapiere aus den Segmenten Large Caps, Mid Caps und Small Caps.

Beschreibung des SPDR MSCI ACWI IMI UCITS ETF

Der SPDR MSCI ACWI IMI UCITS ETF investiert in Aktien mit Fokus Welt. Die Dividendenerträge im Fonds werden reinvestiert (thesauriert). Die Gesamtkostenquote (TER) liegt bei 0,40 Prozent pro Jahr.

Die Wertentwicklung des Index wird im Fonds durch eine Auswahl der Indexbestandteile nachgebildet (Sampling Verfahren). Der SPDR MSCI ACWI IMI UCITS ETF hat ein Fondsvolumen von 240 Mio. Euro.

Der ETF ist älter als 5 Jahre und in Irland aufgelegt.

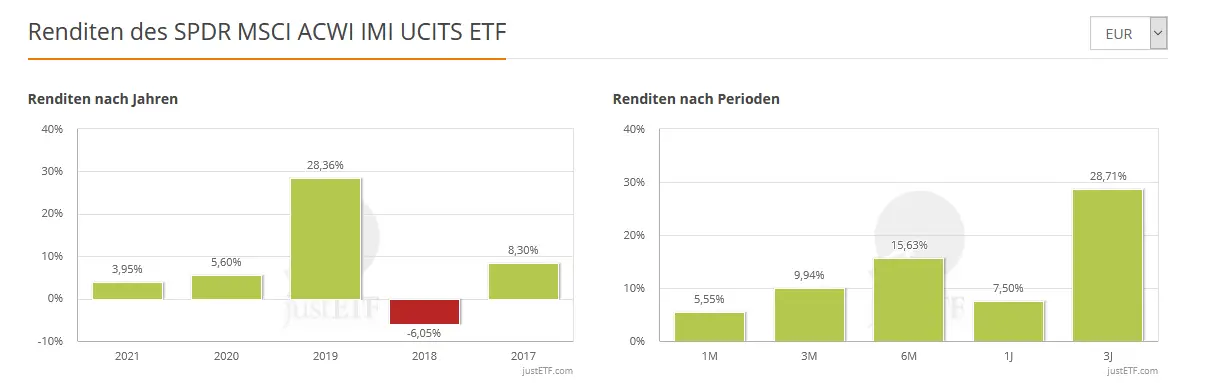

ETFs als Altersvorsorge: Welche Rendite du erwarten kannst

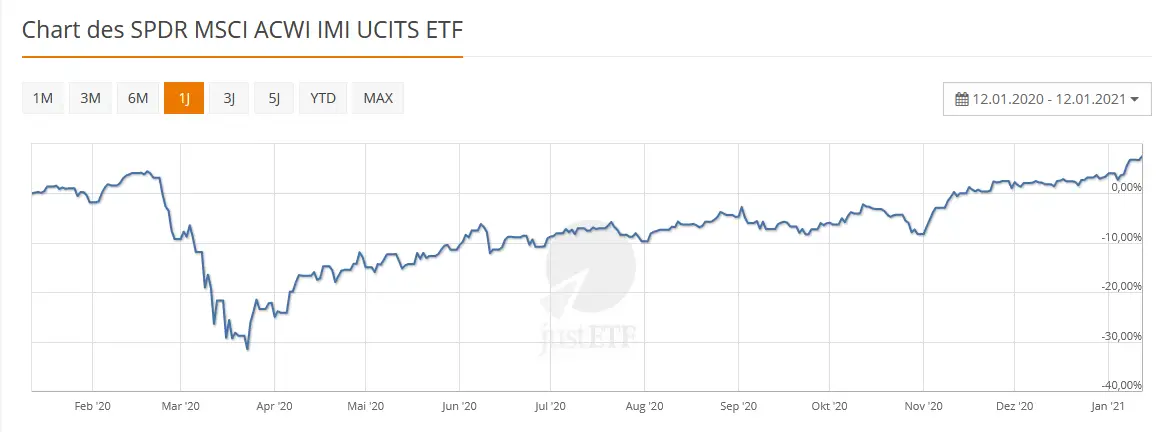

Die Wertentwicklung des Fonds kann man folgender Abbildung entnehmen:

Quelle: justETF

Quelle: justETF

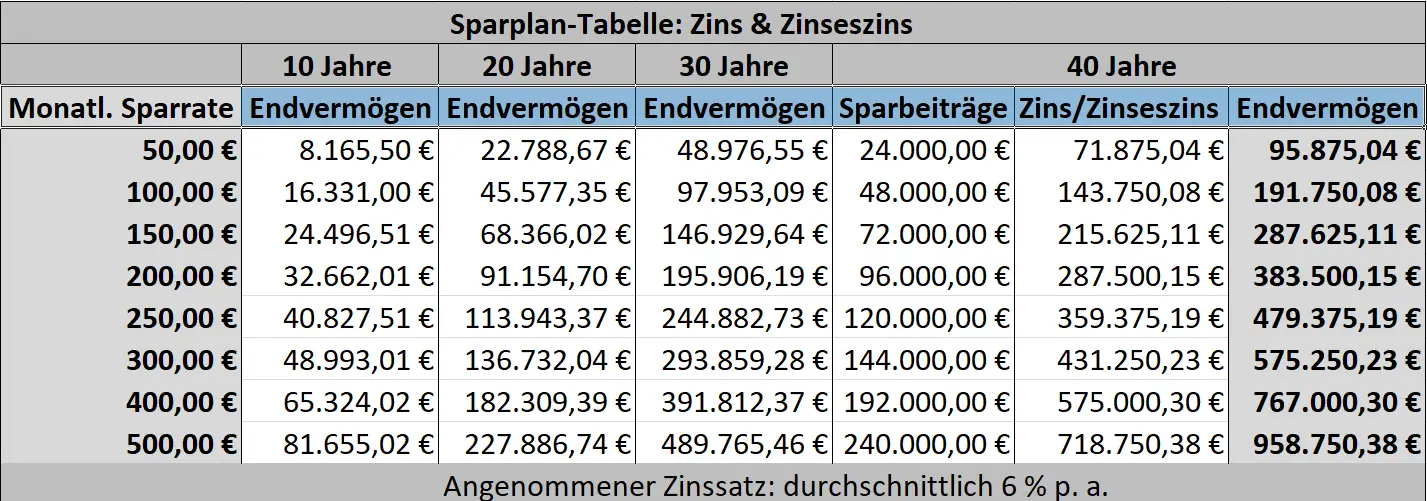

Langfristig kannst du etwa von einer (Brutto-)Rendite von 6 bis 7 Prozent pro Jahr ausgehen. Diese Annahme erscheint durchaus realistisch.

Dabei kämen bei unterschiedlichen Sparraten je nach Spardauer etwa folgende Endbeträge heraus:

ETF Sparpläne für den SPDR MSCI ACWI IMI UCITS ETF

Es gibt aktuell 7 ETF Sparplan-Angebot(e) bei Online Brokern für den SPDR MSCI ACWI IMI UCITS ETF, von denen Smartbroker, comdirect, flatex und Scalable Capital Broker die günstigsten sind. Bei Scalable Capital Broker im Model Free Broker kann ein ETF kostenfrei bespart werden und somit fallen dort keine Ordergebühren an, wobei ab 25 Euro pro Monat gespart werden kann.

ETF Sparer in Deutschland sparen übrigens durchschnittlich ca. 170 Euro pro Monat. Nur damit du einen Anhaltspunkt hast.

ETFs als Altersvorsorge: Was tun bei Rücksetzern an der Börse?

Solltest du etwas tun, wenn es zu Rücksetzern am Aktienmarkt kommt?

Nein! Und schon gar nicht verkaufen!

Bewahre die Ruhe und behalte die Nerven und warte einfach ab, bis sich die Börse beruhigt und erholt.

Denn (Buch-)Verluste auf dem Papier werden erst zu echten Verlusten, wenn du verkaufst und so die Buchverluste realisierst.

Denke einfach daran, dass die Börsen im März 2020 im Zuge der Corona Krise stark einbrachen und sich einige Monate später wieder anschickten, neue Höchststände zu erklimmen.

Rücksetzer an der Börse werden also einfach ausgesessen. Es gilt: Buy and hold, einmal kaufen und sehr lange halten, ohne zwischendurch zu traden.

Fazit: ETFs als Altersvorsorge hervorragend geeignet

Wir können also festhalten: Geldanlage mit ETFs zwecks Altersvorsorge funktioniert hervorragend und es gibt eigentlich keine nennenswerte Alternative dazu. Gerade für den langfristigen Vermögensaufbau. So sorgst du privat mit Wertpapieren fürs Alter vor und brauchst keine Angst vor Altersarmut zu haben.

Wenn du willst, kannst du gleich hier ein Depot bei Scalable Capital Broker eröffnen und nach erfolgter Identifikation einen kostenlosen Sparplan auf den SPDR MSCI ACWI IMI UCITS ETF eröffnen.

Wie du diesem Artikel entnehmen konntest, ist private Vorsorge mit ETFs weniger kompliziert als du vielleicht vorher gedacht hast. Also, wann fängst auch du an?

1 Gedanke zu „ETFs als Altersvorsorge: Mit nur einem ETF deine private Vorsorge starten“