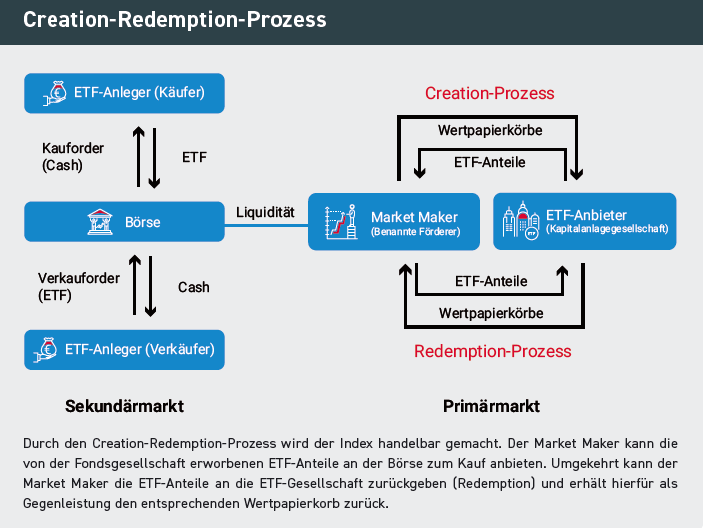

Der Creation-/Redemption-Prozess ist ein zentraler Vorteil von ETFs gegenüber klassischen Investmentfonds, u. a. bei der Schaffung neuer ETF-Anteile. Durch diese Innovation können ETFs kostengünstig gehandelt werden.

Wie werden neue ETF-Anteile geschaffen bzw. bei sinkender Nachfrage wieder vom Markt genommen? Den Creation-/Redemption-Prozess in Bezug auf ETFs muss man als Privatanleger nicht unbedingt kennen, wenn man zum Beispiel einen ETF-Sparplan starten möchte, doch gibt es immer wieder Investoren, die es etwas genauer wissen wollen. An diese richtet sich der folgende Blogbeitrag.

Creation-/Redemption-Prozess: Wie neue ETF-Anteile geschaffen werden

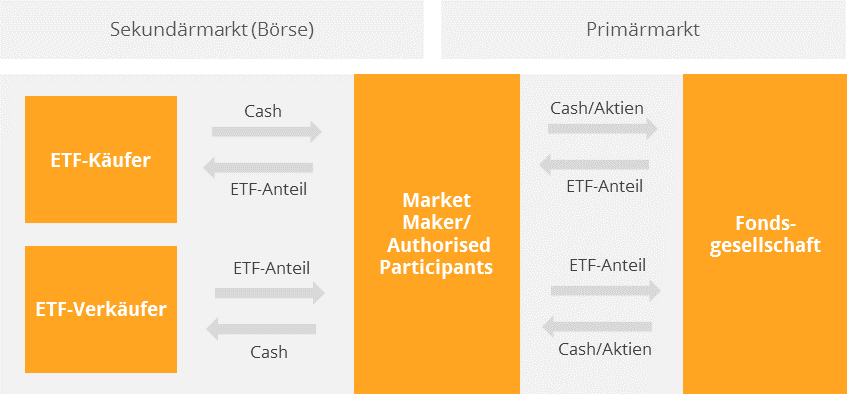

Creation und Redemption sind Prozesse, mit denen neue ETF Anteile geschaffen werden, wenn die Nachfrage es erfordert und mit denen ETF Anteile vom Markt genommen werden, wenn die Nachfrage fällt.

Diese Prozesse sind ETFs und klassischen Investmentfonds gemein, doch die ETF-Variante hat gegenüber ihren traditionellen Gegenstücken deutliche Vorteile:

Im Gegensatz zum klassischen Investmentfonds muss der ETF-Anleger die bei Indexnachbildung anfallenden Kosten für Kauf und Verkauf der zugrunde liegenden Wertpapiere im Fonds nicht selbst tragen.

Stattdessen beauftragt der ETF-Anbieter „Authorized Participants“ (APs oder auch Market Maker genannt) damit, diese Wertpapiere einzusammeln. Die APs sind zumeist große Finanzinstitute wie z.B. die Deutsche Bank, die kosteneffizient und schnell am Kapitalmarkt agieren können.

ETF Anteile werden geschaffen oder „created“, wenn der AP einen Wertpapierkorb an den ETF-Anbieter übergibt.

Dieser Wertpapierkorb entspricht der Zusammensetzung des Index, den der ETF abbildet. Aufgrund der physischen Übergabe von Wertpapieren wird diese Form des Creation-Prozesses in der Fachsprache „in-kind“-Creation genannt. Der ETF Anbieter verwahrt die Wertpapiere bei einer Drittpartei (meist einer Bank) und übergibt dem AP im Gegenzug eine „Creation Unit“.

Eine Creation Unit ist ein Block ETF- Anteile, welcher dem entsprechenden Net Asset Value (NAV), also dem Wertpapierkorb, entspricht.

Der Lebenszyklus einer Handelstransaktion

Um die Funktionsweise dieses Prozesses deutlich zu machen, werfen wir einen genaueren Blick auf den Lebenszyklus einer Handelstransaktion:

In folgendem Beispiel möchte ein Investor 500.000 Anteile eines neu aufgelegten ETF erwerben. Da der Fonds neu am Markt ist, ist auch das verfügbare Volumen nur gering. Der Investor weiß jedoch, dass ihm die ETF-Struktur die Möglichkeit bietet, ETF-Anteile mit effizientem Pricing zu erwerben, indem er auf den Creation/Redemption-Mechanismus zurückgreift.

ETF-Creation-Prozess

- Der Investor gibt seinem Broker die Order für den Kauf von 500.000 Anteilen eines ETF.

- Der Broker verkauft die ETF-Anteile zu einem bestimmten Preis an den Anleger. Wie bereits erwähnt, läuft der Prozess des Kaufs von ETF-Anteilen für den Investor quasi „geräuschlos“ ab.

- Hinter den Kulissen muss der Broker wegen der durch den Investor generierten höheren Nachfrage neue ETF-Anteile erschaffen, denn der Broker ist ebenfalls autorisierter Teilnehmer (AP). Der Broker ist nun in Bezug auf die ETF-Anteile „short“, da er sie an den Anleger verkauft hat.

- Der Broker kauft dann zur Absicherung den vom ETF gehaltenen Wertpapierkorb und ist damit „long“ in Bezug auf den Wertpapierkorb und „short“ in Bezug auf den ETF.

- Nachfolgend liefert der Broker den Wertpapierkorb an den ETF-Emittenten und initiiert damit einen Creation-Prozess.

- Der Broker erhält im Gegenzug vom Emittenten neue ETF-Anteile und stellt seine in Bezug auf den ETF bestehende Short-Position glatt.

Quelle: justETF.com (https://www.justetf.com/de/news/etf/creation-redemption-die-innovation-hinter-den-etfs.html)

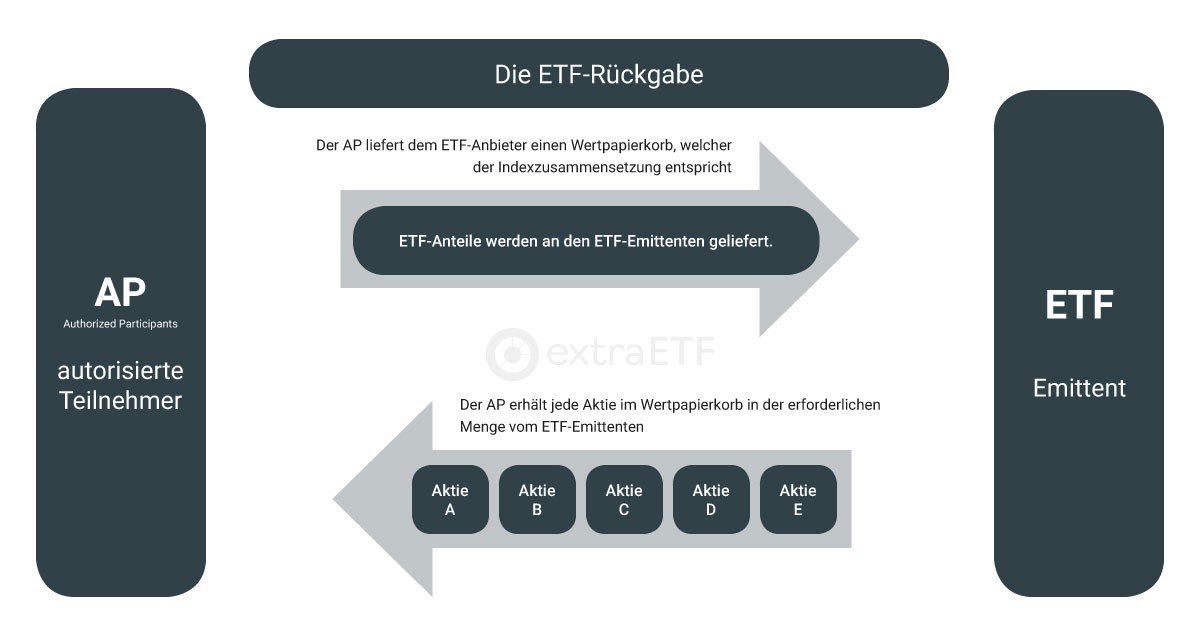

Der „Redemption“-Prozess verläuft umgekehrt zum Creation-Prozess. Der Market Maker kauft an der Börse ETF-Anteile auf, bis er eine Creation Unit beisammen hat. Dann werden die ETF-Anteile im Austausch für den entsprechenden Gegenwert in Wertpapieren an den ETF-Anbieter zurückgegeben.

ETF-Redemption-Prozess

- Der Investor gibt seinem Broker die Order für den Verkauf von 500.000 Anteilen des ETF.

- Der Broker kauft die ETF-Anteile zu einem vereinbarten Preis von dem Investor.

- Der Broker entscheidet, ob aufgrund des Sinkens der Nachfrage eine Redemption erforderlich ist, und ist nun in Bezug auf den ETF „long“, da der Anleger die Anteile an ihn zurückverkauft hat.

- Der Broker verkauft dann zur Absicherung seiner Position den vom ETF gehaltenen Wertpapierkorb und ist damit „short“ in Bezug auf den Wertpapierkorb und „long“ in Bezug auf den ETF.

- Nachfolgend liefert der Broker die ETF-Anteile an den ETF-Emittenten und initiiert damit einen Redemption-Prozess.

- Der Broker erhält vom Emittenten den Wertpapierkorb und stellt die in Bezug auf diesen bestehende Short-Position glatt.

Quelle: extraetf.com (https://de.extraetf.com/wissen/creation-redemption-prozess)

Auch in der Redemption-Phase war der Investor zu keinem Zeitpunkt am Prozess beteiligt. Dieser stellte einen einfachen Backoffice-Vorgang dar, der die nachfragegerechte Fluktuation der ETF-Anteile möglich machte. Wichtig dabei ist, dass der Creation-/Redemption-Prozess gewissermaßen „hinter den Kulissen“ abläuft. Hierbei bestimmt der Broker (Market Maker) und nicht der Investor die Deckung der Nachfrage.

Die Rolle des Market Maker beim Creation-/Redemption-Prozess

Hohe Mittel-Zu- oder -Abflüsse haben aufgrund des Creation-/Redemption-Prozesses keine Auswirkungen auf die Performance des ETF gegenüber der Indexrendite. Sehr wohl entstehen dem Market Maker Transaktionskosten, zum Beispiel für An- und Verkauf der im Index enthaltenen Aktien. Wenn der Market Maker zu einer großen Bank mit eigenen Wertpapierbeständen gehört, kann er einen Großteil des Bedarfs aus den eigenen Handelsbüchern decken und muss nicht am Markt als Käufer auftreten.

Übrigens sind ETF-Anteile als Sondervermögen bei einer Insolvenz der Depotbank vor dem Zugriff der Gläubiger geschützt.

Geringer Spread

Das spart Transaktionskosten, was in der Regel wiederum zu einen engeren Spread (Geld-/Brief-Spanne) führt. Ein weiterer Einflussfaktor für den Spread liegt in der Liquidität der im Index enthaltenen Aktien. Je weniger liquide diese sind, desto größer das Transaktionsrisiko, umso weiter der Spread. Bei europäischen Standardaktien ist er in der Regel deutlich enger, als wenn es sich um einen Brasilien- oder Russland-ETF handelt. Bei ETFs auf den DAX oder den EURO STOXX 50 liegt der Spread durchschnittlich bei rund 0,05 Prozent, Branchen-ETFs kosten rund 0,2 bis 0,5 Prozent, und bei ETFs auf exotische Assetklassen kann er auch ein Prozent erreichen.

Vorteile des Creation-/Redemption-Prozesses

Der Creation-/Redemption-Mechanismus bietet zahlreiche Vorteile, mit denen sich die Effizienz der ETF-Struktur steigern lässt.

Quelle: Extra-Magazin 2020 | Ausgabe 05, S. 43.

So bewegt die Flexibilität und Transparenz des ETF zahlreiche Market Maker zur Unterstützung dieses Produkts. Alle genannten Faktoren sorgen dafür, dass ETFs je nach Risiken und Kosten so nahe wie möglich am Marktwert bzw. dem Nettoinventarwert des Fonds gehandelt werden können.

Schließlich ermöglicht der Creation-/Redemption-Mechanismus dem ETF eine Expansion oder Kontraktion entsprechend der Schwankungen der Nachfrage seitens der Kunden.

Der Creation-/Redemption-Prozess kann sich höchst vorteilhaft auswirken. Dabei ist jedoch stets zu bedenken, dass er als Backoffice-Vorgang von den Market-Makern zur Unterstützung der Anleger initiiert wird. Vom Creation-/Redemption-Prozess profitieren somit alle Teilnehmer.

Varianten des Creation-/Redemption-Prozesses

Bisher wurde ausschließlich der Creation-/Redemption-Prozess physischer ETFs behandelt.

Im Falle synthetischer ETFs weist der Creation-/Redemption-Prozess einige beachtenswerte Unterschiede auf.

Synthetische Replikation wird von ETF Anbietern oft verwendet, wenn ein physischer Erwerb der zugrunde liegenden Wertpapiere kostspielig oder aufwendig ist.

APs, die mit Anbietern synthetischer ETFs zusammenarbeiten, zahlen daher für eine Creation Unit zumeist in Bar und übergeben keinen Wertpapierkorb. In diesem Fall adjustiert der ETF Anbieter den Swap, der die Indexrendite liefert, und hinterlegt ihn mit einem Sicherheitenkorb.

Auch viele physische ETFs nutzen nicht die weiter oben beschriebene „in-kind“-Creation mit vollständiger Übergabe des Wertpapierkorbes. Oft wird durch den AP nur ein Teil des Wertpapierkorbes, ein sogenanntes „Sample“ übergeben. Der Rest wird dann mit Barmitteln abgegolten.

Die ist kein ungewöhnlicher Fall für exotische ETFs, deren zugrunde liegende Wertpapiere weniger liquide, und daher kostspieliger im Erwerb sind.

Die Liquidität des zugrundeliegenden Index ist der beste Anhaltspunkt für die Liquidität des ETF. Die Größe eines ETF ist für die Liquidität hingegen nicht entscheidend. So lange die zugrunde liegenden Wertpapiere einfach erworben und abgestoßen werden können, sind Creation und Redemption mit hoher Effizienz möglich.

Dieser Artikel lehnt sich erstens eng an „Creation/Redemption – Die Innovation hinter den ETFs“ von Dominique Riedl vom 14. November 2017 (https://www.justetf.com/de/news/etf/creation-redemption-die-innovation-hinter-den-etfs.html) und zweitens an „Creation/Redemption-Prozess: So entstehen ETFs“ auf extraetf.com (https://de.extraetf.com/wissen/creation-redemption-prozess)