Antizyklisches Handeln: Gleich zu Beginn habe ich eine wichtige Botschaft für euch: Wenn Ihr das umsetzt, was ich euch gleich vermitteln werde, werdet Ihr mehr Erfolg an der Börse haben als bisher und automatisch mehr Geld verdienen!

Nun, wie hört sich das an?

Gut, nicht wahr!

Das, was viele von euch davon abhält, mehr an der Börse zu verdienen, ist zyklisches handeln. Denn antizyklisches Handeln verspricht mehr Erfolg an der Börse.

Wie es die Meisten machen

Viele Anleger sind Schafe, die mit der Herde mitlaufen. Sie kaufen, wenn alle kaufen und verkaufen, wenn die Börsennachrichten schlecht und Kurse im Fallen sind.

Statt in der Krise einzusteigen, wenn man sich vor schlechten Börsennachrichten kaum retten kann, warten sie, bis die Kurse wieder angefangen haben zu steigen. Dann beobachten se die Börse aber erst einmal. Und wenn sich die guten Nachrichten anfangen zu überschlagen, erwägen sie einen Kauf. Aber die Kurse haben dann bereits ein gewisses Niveau erreicht. Billig sind Aktien, Fonds oder ETFs dann nicht mehr zu haben. Jetzt also kaufen viele Privatanleger. Dann bewegen sich die Kurse entweder seitwärts oder sie steigen weiter, bis irgendwann schlechte Nachrichten wieder die Börse beherrschen und eine Börsenkrise aufzieht.

„Nichts wie weg hier!“ Das ist dann der erste Impuls von Anlegern bei einem Börsen-Crash.

So wie in der Coronakrise. Da sind die Kurse in kurzer Zeit um fast 40 Prozent gefallen. Und dann laufen viele Anleger wieder mit der Herde und verkaufen in Panik. Die Online-Broker haben im März dieses Jahres so viele Verkaufsorders bekommen, dass die Systeme zeitweilig zusammenbrachen.

So verdient man an der Börse aber kein Geld. Kaufen, wenn es teuer ist und verkaufen, wenn die Kurse bereits wieder im Fallen sind.

Umgekehrt wird ein Schuh draus.

Es gilt in diesen Tagen die alte Börsenweisheit von Warren Buffett:

„Sei gierig, wenn andere ängstlich sind. Und sei ängstlich, wenn andere gierig sind.“

Wie man es machen sollte – antizyklisches Handeln

Wer sein Geld an der Börse investiert, muss wegkommen vom kurzfristigen Aktionismus. Gefragt ist eine langfristige Strategie und zwar eine gegen den Strom – also antizyklisch.

Vielleicht hast du folgende wichtige Börsenweisheit schon einmal gehört:

Buy on bad news – Kaufe bei schlechten Nachrichten.

Bewahre dein Geld auf einem Tagesgeldkonto auf und schlage dann zu, wenn sich die schlechten Nachrichten an der Börse überschlagen. Denn dann sind die Kurse niedrig und Wertpapiere entsprechend billig.

Doch das ist leichter gesagt als getan:

Dafür muss man psychisch robust sein und über eine entsprechende Risikotragekapazität verfügen.

Die Börsenstrategie, mit der man langfristig wirklich Geld verdient heißt

Erfolg an der Börse durch Buy and Hold (´til you are old)

Aktien, Fonds oder ETF-Anteile sollten idealerweise nur einmal gekauft und dann über Jahrzehnte gehalten werden. Bis das Geld im Alter zur Aufstockung der gesetzlichen Rente benötigt wird. Dann richtet man sich einen Entnahmeplan ein.

Diese Strategie verursacht minimale Kosten, da auf kostenintensives Traden vollkommen verzichtet wird. Da nicht getradet wird, fällt zunächst auch keine Abgeltungssteuer an und diese Strategie ist deshalb zusätzlich auch steueroptimal.

Und wenn eine Börsenkrise kommt?

Dann sitzen wir diese einfach aus.

Wir halten unsere Wertpapiere und verkaufen sie auf keinen Fall. Komme was wolle!

Antizyklisches Handeln in Bärenmärkten

Folgende Börsenfakten helfen dir hoffentlich, die Angst vor fallenden Kursen zu verlieren.

Eine Börsenkorrektur ist definiert als ein mindestens 10%iger Kursrückgang.

Seit 1900 gab es durchschnittlich jedes Jahr eine Börsenkorrektur.

Historisch hat eine Korrektur im Durchschnitt ca. 54 Tage, also weniger als 2 Monate, gedauert.

Ein Bärenmarkt ist definiert als mindestens 20%iger Kursrückgang.

Seit 1900 gab es ca. 35 Bärenmärkte.

Das entspricht einem Crash ca. alle 3-5 Jahre.

Durchschnittlich ist der Markt bei einem Crash um ca. 33% gefallen (S&P 500). Bei einem Drittel der Crashs ist der Markt sogar über 40% gefallen.

Die Dauer eines Bärenmarktes hat dabei variiert zwischen ca. 45 Tagen und 694 Tagen, also knapp 2 Jahren.

Abwärtsbewegungen passieren in der Regel sehr schnell und unvorhersehbar.

Hier eine historische Übersicht am Beispiel des S&P 500.

Ein Blick zurück auf Bärenmärkte

| Jahre | Dauer in Tagen | % Rückgang im S&P500 |

| 1946-1947 | 353 | -23,2% |

| 1956 – 1957 | 564 | -19,4% |

| 1961-1962 | 195 | -27,1% |

| 1966 | 240 | -25,2% |

| 1968-1970 | 543 | -35,9% |

| 1973-1974 | 694 | -45,1% |

| 1976-1978 | 525 | -26,9% |

| 1981-1982 | 472 | -24,1% |

| 1987 | 101 | -33,5% |

| 1990 | 87 | -21,2% |

| 1998 | 45 | -19,3% |

| 2000-2001 | 546 | -36,8% |

| 2002 | 200 | -32,0% |

| 2007-2009 | 515 | -57,6% |

| (Robbins, Tony. Unshakeable: Your Financial Freedom Playbook (S.39). Simon & Schuster.) | ||

Nach jedem Winter kommt auch wieder ein Frühling

Nach jedem Bärenmarkt gab es in der Vergangenheit meist sehr schnelle, starke Aufwärtsbewegungen.

Das ist der Grund, warum es Investoren-Legende Warren Buffet liebt, in Phasen einzukaufen, in denen alle anderen Anleger voller Angst sind.

Dies ist auch der Grund, weshalb ein Verkaufen und Aussteigen während der Abwärtsbewegung so gefährlich ist und keinen Sinn macht.

Denn Markettiming beherrschen nicht einmal die Profis wirklich.

Wechsel von Bären- zum Bullenmarkt

| Bärenmarkt Tief | Nächsten 12 Monate (S&P 500) |

| 13. Juni 1949 | 42,07% |

| 22. Oktober 1957 | 31,02% |

| 26 Juni 1962 | 32,66% |

| 26. Mai 1970 | 43,73% |

| 3. Oktober 1974 | 37,96% |

| 12. August 1982 | 59,40% |

| 4. Dezembr 1987 | 22,40% |

| 12. September 2001 | 33,73% |

| 23. Juli 2002 | 17,94% |

| 9. März 2009 | 69,49% |

| (Robbins, Tony. Unshakeable: Your Financial Freedom Playbook (S.39). Simon & Schuster.) | |

Die Stimmungslage kann sehr schnell drehen

Aktuell mag alles sehr pessimistisch aussehen und die Nachrichtenlage entsprechend negativ sein.

Bei der Geschwindigkeit mit denen Informationen heute in Sekundenbruchteilen um die ganze Welt gehen, sind allen Investoren diese negativen Nachrichten bekannt und somit in den Börsenkursen bereits eingepreist.

Auch gab es historisch genügend Situationen, zum Beispiel zwei Weltkriege, die weitaus pessimistischere Annahmen über die Zukunft ausgelöst haben.

Dennoch ist in der Vergangenheit nach einem Börsencrashcrash stets das Stimmungsbild sehr schnell wieder in ein positiveres gekippt. Woran liegt das?

Die Börse schaut nicht auf das was heute passiert, sondern auf ein mögliches Morgen. Sie versucht immer, die Zukunft zu antizipieren.

Je negativer das Bild heute ist, desto wahrscheinlicher wird es, dass es in Zukunft doch nicht so schlimm kommen wird. Und dies führt dann zu steigenden Aktienkursen.

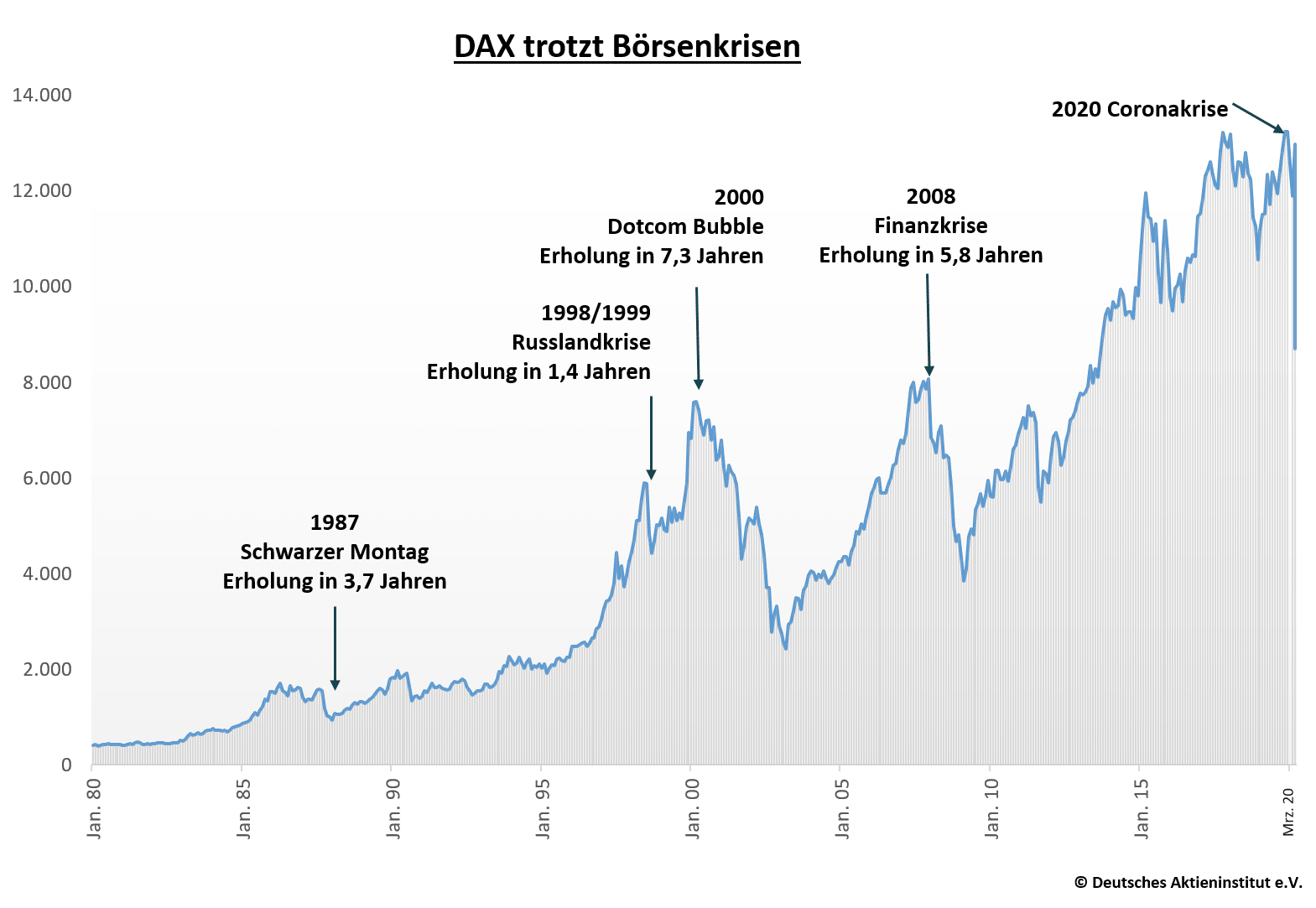

Die folgende Abbildung zeigt das Auf und Ab beim Dax noch einmal graphisch:

Besonders wichtig dabei: Der langfristige Trend zeigt nach oben. Irgendwann wurde jedes Mal ein neues Allzeithoch erreicht.

Der aktuelle Coronacrash

Um den aktuellen Corona-Crash einzuordnen, ist es hilfreich, sich frühere Crash-Situationen vor Augen zu führen: Wie groß waren die Verluste? Und wie lange hat es gedauert, bis sich die Märkte von den Rückschlägen erholt haben?

Der Crash von 1987: Je nach Land sackten die Kurse am „Schwarzen Montag“ (19.10.1987) um etwa 25% ab. Wenig später lagen manche nationalen Aktienmärkte um bis zu 40% im Minus. Etwa 18 Monate später hatten die weltweiten Aktienmärkte die Verluste im Wesentlichen wieder wettgemacht.

Der Crash von 2000 bis 2003 („Dot-Com-Crash“): Ein Boom am Technologiemarkt (ausgelöst durch die neuen Chancen des Internets) führte zu einer regelrechten „Goldgräberstimmung“, die in der sog. „Dotcom-Blase“ mündete. Drei Jahre lang ging es bergab, die Terroranschläge vom 11.09.2001 trugen verstärkend zur Abwärtsbewegung bei. Nach ungefähr drei weiteren Jahren war in den globalen Aktienmärkten das Niveau aus dem Frühjahr 2000 wieder erreicht. Für etliche junge Technologieunternehmen mündete der Crash aber in der Pleite.

Der Crash von 2008 bis 2009: Die globale Finanzkrise, ausgelöst durch das Platzen einer Immobilienblase in den USA, führte zu einem Dominoeffekt. Viele Banken mussten gigantische Abschreibungen auf ihre Immobilienkreditportfolios vornehmen. Neben der Immobilienmärkten sackten auch die Aktien- und Rohstoffmärkte ab, und die globale Konjunktur brach ein. Es dauerte ca. 5 Jahre, bis die weltweiten Aktienmärkte auf ihr Ursprungsniveau zurückkehrten.

Corona-Crash im Februar und März 2020

Im Februar bzw. März dieses Jahres herrschte an den Aktienmärkten noch blanke Panik. Die Aktienmärkte sackten weltweit in einem atemberaubenden Tempo ab. Vom 20. Februar bis 18. März krachte der Dow um fast 40 Prozent nach unten, der Dax brach um 5.000 Punkte ein und erreichte sein Mehrjahrestief bei 8.256 Punkten.

Seither ging es wieder aufwärts – und das fast genau so rasant! Trotz mehrwöchiger Lockdowns, Schreckensbildern von Massenbegräbnissen und inzwischen über 40 Millionen Arbeitslosen in den USA haben die Börsen einen Großteil ihrer Verluste seit dem Corona-Crash wieder aufgeholt. Der Dax machte etwa 50 Prozent wieder gut. Die Nasdaq kletterte sogar auf ein Rekordhoch. Stand des Dax am 12. August 2020: 13.058 Punkte.

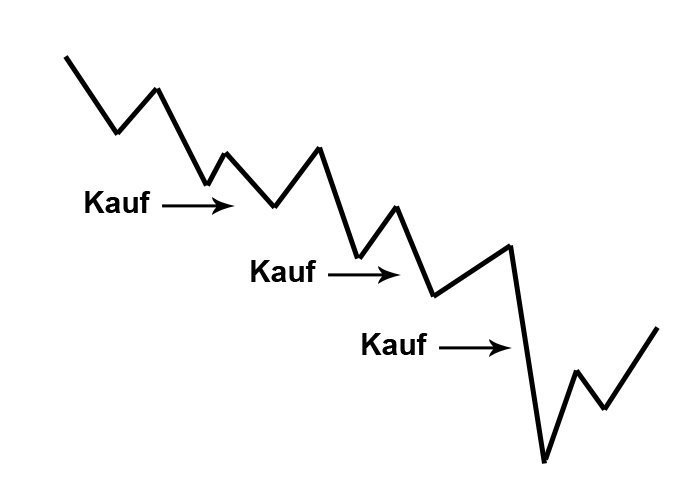

Ein Verkauf deiner Aktien, Fonds und ETFs wäre also nicht nötig gewesen. Statt dessen hättest du antizyklisches Handeln praktizieren können und in die fallenden Kurse hinein- und so zukaufen können.

Was lernen wir daraus?

Buy and hold ´til you are old.

Wir kaufen billig in der Krise und halten unsere Aktien, Fonds- oder ETF-Anteile dauerhaft und lassen uns von etwaigen Börsenkrisen nicht beeindrucken.

Wie das geht, zeigt uns folgende Abbildung:

Dabei erwischen selbst Profis den absoluten Tiefpunkt in der Regel nicht.

Also kein schnelles Rein und Raus, kein permanentes Hin oder Her, in der Hoffnung, dass irgendwo ein besseres Investment lauern würde.

Wir kaufen unsere Wertpapiere nur einmal und halten diese dann dauerhaft – ohne uns von evtl. Börsenkrisen beeindrucken zu lassen.

Für mehr Erfolg an der Börse: ETFs als Ideallösung für Privatanleger

Für diese Strategie suchst du eine einfache, transparente und flexible Geldanlage, um die du dich nicht ständig kümmern willst?

Dann kommen Einzelaktien für dich nicht in Betracht. Die Beispiele VW oder Deutsche Bank und in jüngerer Vergangenheit Wirecard zeigen, dass Einzelaktien für Privatanleger einfach zu viele Risiken bergen.

Da kommen schon eher Fonds oder ETFs infrage.

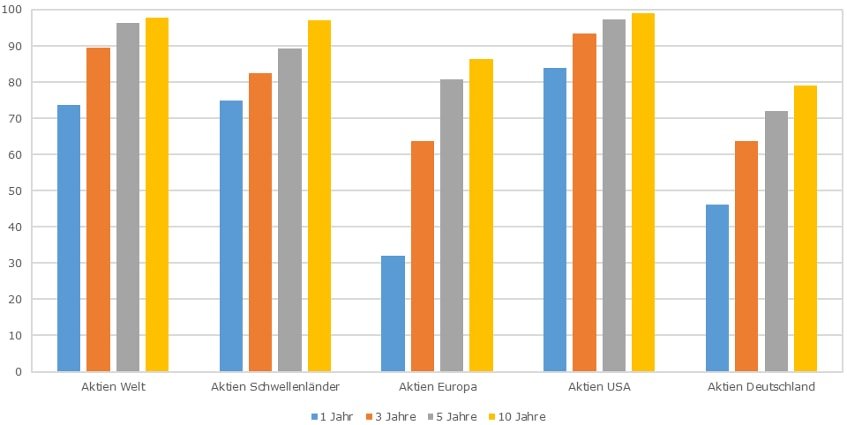

Klassische Investmentfonds jedoch eher nicht, da sie erstens teuer sind und zweitens auf Dauer eher nicht den Markt schlagen werden, wie uns die Vergangenheit eindrucksvoll gezeigt hat:

Über die letzten 10 Jahre verfehlte ein Großteil der Aktienfondsmanager das Ziel, ihre Benchmark zu schlagen:

- 98% der Aktienfonds Welt

- 79% der Aktienfonds Deutschland

- 97% der Aktienfonds Emerging Markets

- 99% der Aktienfonds USA

Diese Zahlen sind schockierend, rechtfertigen doch aktive Fondsmanager ihre höheren Gebühren mit dem Versprechen besser zu sein als der Markt, respektive Indexfonds (ETFs), die deren Entwicklung abbilden.

Anteil europäischer Aktienfonds, die ihre Benchmark nicht schlagen

Quelle: SPIVA Europe Scorecard 2015; 31.12.2015

Der Nobelpreisträger Eugene Fama sagt:

„Fondsmanager können den Markt nicht dauerhaft schlagen.“

Fama, der 2013 für seine Beiträge zur Portfoliotheorie mit dem Nobelpreis ausgezeichnet wurde, hatte in den 1970er-Jahren die Daten von 3.000 Fonds über einen längeren Zeitraum hinweg statistisch ausgewertet. Das Ergebnis: Einige Fonds schnitten sehr gut ab, andere sehr schlecht und wieder andere mittelmäßig. „Dies alles entsprach einer ganz normalen statistischen Verteilung. Anders gesagt: Es handelt sich schlicht um Glück oder Pech. Man hätte auch einfach für jeden der 3.000 Fonds eine Münze werfen können“, so Fama. Inzwischen gibt es Hunderte von Studien, die diese Ergebnisse untermauern.

Bleiben also Exchange Traded Funds, börsengehandelte Indexfonds, oder kurz ETFs. Sie sind der Anlagetrend unserer Zeit und die Zukunft der Geldanlage für Privatanleger.

Es gibt sie bei uns seit 20 Jahren und Sparpläne sind die größte Finanzinnovation des 21. Jahrhunderts.

Ein ETF bildet jeweils einen bestimmten Börsenindex nach und je nach Index können da nur 30 Werte enthalten sein (z. B. bei einem Dax-ETF) oder mehrere Tausend, wie zum Beispiel beim FTSE All-World Index, der ein breit gestreutes und kostengünstiges Investment in ungefähr 3.961 Aktien ermöglicht.

Besonders interessant ist ein ETF-Sparplan, bei dem man jeden Monat eine feste Summe spart und automatisch antizyklisches Handeln praktiziert. Denn wenn die Kurse gerade hoch sind, kauft man weniger Anteile für seinen Sparbeitrag als wenn die Kurse niedrig(er) sind.

Damit du das hier und heute Erlernte direkt umsetzen kannst, habe ich dir heute ein besonderes Angebot mitgebracht.

Antizyklisches Handeln: Buy and Hold mit dem ETF-Investor

Du willst also durch antizyklisches Handeln an der Börse mehr Geld verdienen als bisher?

Sicherlich hast du dich auch schon mal gefragt, wie andere Anleger Durchschnittsrenditen zwischen 5 und 7 Prozent per anno einfahren, während du dich mit der mageren Verzinsung fürs Sparbuch oder Tagesgeld zufriedengibst?

Was wissen diese Anleger, was du nicht weißt?

Da habe ich jetzt eine gute Nachricht für dich, denn für Anleger wie dich habe ich den Video-Online-Kurs ETF-Investor entwickelt:

ETF-Investor – Das Erfolgssystem für erfolgreiche Privatanleger

Darin findest du alle wichtigen Informationen zum Thema Geldanlage mit ETFs inklusive fertiger Portfolios zum Nachbauen.

Und da ich bald Geburtstag habe, mache ich dir zu meinem Wiegentag ein unschlagbares Angebot:

Heute erhältst du einen Rabatt von 100 EUR. Damit kostet dich der ETF-Investor statt original 249,- EUR nur noch unschlagbare

149,- EUR.

Und du kannst sofort loslegen, dein Geld sinnvoll zu investieren bzw. ETF-Sparpläne anzulegen, die du dauerhaft bedienst.

Was du für dein Geld bekommst:

- Den Video-Onine-Kurs ETF-Investor – Die Erfolgsformel für erfolgreiche Privatanleger, bestehend aus

- 35 Videos und

- 35 PDFs.

- Das ist bestes Finanz-Know how, komprimiert auf den Punkt gebracht

- Mit kompletten ETF-Portfolios zum Nachbauen

- und meiner über 30-jährigen Erfahrung als Investor.

Was dieser Kurs für dich leistet

- Du lernst, wie du entweder mit regelmäßigem Sparen zu Reichtum und Wohlstand gelangst oder auch, wie du einen größeren Betrag einmalig optimal anlegst.

- Dieser Online-Kurs vermittelt dir Finanz-Know how auf den Punkt gebracht. Ohne überflüssigen Schnickschnack.

- Der aktuell erfolgreichste Investor Warren Buffet hat übrigens in seinem Testament für seine Erben eine ähnliche Strategie verfügt.

- Du bekommst ein erfolgreiches System zum Vermögensaufbau, dass in den letzten 118 Jahren real durchschnittlich über 6 % Rendite pro Jahr erwirtschaftet hat – trotz aller Krisen an den Finanzmärkten.

- Du erfährst, welche Chancen die Corona-Krise für dich bietet und wie du sie nutzt – denn große Vermögen entstehen oft in Krisen.

Hol dir jetzt den Online-Kurs ETF-Investor, der dir ein erfolgreiches System zum Vermögensaufbau liefert und dir hilft, Zeit zu sparen und eine gute Entscheidung zu treffen.

Die einzelnen Module und ihre Inhalte

- Modul #1: Das Fundament für deinen langfristigen Erfolg

- Modul #2: Die goldene Regel des Investierens und wie du sie umsetzt

- Modul #3: Wo dein Geld am besten aufgehoben ist und wovon du besser die Finger lässt

- Modul #4: Wie du verschiedene Musterportfolios nachbauen kannst

- Modul #5: Mit der richtigen Strategie maximalen Erfolg mit minimalem Aufwand nachhaltig erzielen

Und das alles für nur 149 EUR – aber nur anlässlich meines bevorstehenden Geburtstags. 🙂

Hol dir jetzt das geballte Finanz-Know how für deinen Erfolg an der Börse!

für nur 149 EUR.

Und als Bonus obendrauf erhältst du zusätzlich wichtige Checklisten und Worksheets.

Nähere Informationen findest du hier:

https://bst8j2ra.myraidbox.de/etf-investor

Erfolg an der Börse erzielst du also vor allem durch antizyklisches Handeln.