Immobilien liegen in Deutschland aktuell im Trend. Dieser Artikel richtet sich an potenzielle Investoren, die sich grundlegendes Know how bezüglich einer Investition in eine Wohnung als Kapitalanlage aneignen wollen: Welche Kennzahlen sind wichtig?

[lwptoc]

Dieser Gastartikel über die Wohnung als Kapitalanlage stammt von Raphael Stange & Dr. Paul Scheffler von www.kreativ-investieren.de.

Gemeinsam haben sie vor einiger Zeit festgestellt, dass ihnen während ihrer Schulzeit nichts zum Thema Finanzen beigebracht wurde, obwohl das Thema Finanzen unser aller Alltag fundamental beeinflusst.

Aus diesem Grund haben sie sich das Ziel gesetzt, Finanzbildung für jedermann leicht verständlich zur Verfügung zu stellen.

In den letzten Jahren hat sich im Hinblick auf das Anlageverhalten in Deutschland einiges verändert.

Die Zahl der deutschen Aktionäre ist mit ca. 10 Millionen wieder fast so hoch wie im Jahr 2007 vor dem Ausbruch der Finanzkrise.

Nichtsdestotrotz ist ein Aktionärsanteil von nur 13% der Gesamtbevölkerung im internationalen Vergleich eher wenig.

Dennoch lässt sich beobachten, dass die Menschen hierzulande sich verstärkt mit dem Thema „Finanzen“ beschäftigen.

In diesem Zusammenhang hat eine Studie von J.P. Morgan Asset Management gezeigt, dass die Deutschen sehr viel Wert auf Sicherheit legen:

40% der Befragten ist es dabei wichtiger das Kapital zu erhalten, als es zu vermehren.

Vielleicht ist auch das ein Grund dafür, dass in den letzten 10 Jahren ein regelrechter Immobilienboom in Deutschland ausgebrochen ist.

Im Gegensatz zu Aktien, wird die Anlageklasse der Immobilien im Allgemeinen als relativ sicher empfunden.

Sowohl für die selbstgenutzte Immobilie als auch für die Wohnung als Kapitalanlage hat sich gar der Begriff des „Betongolds“ fest im alltäglichen Sprachgebrauch etabliert.

Was sind Immobilien?

Immobilien, das sind Grundstücke oder Bauwerke, die in der Rechts- und Wirtschaftssprache auch als unbewegliche Sachgüter bezeichnet werden (aus dem Lateinischen: im-mobilis „unbeweglich“).

Schon hier wird ein wesentlicher Unterschied zwischen Wertpapieren und Immobilien klar:

Während bei Wertpapieren ein Totalverlust durchaus möglich ist, bleibt bei Gebäuden auch im Falle von Wertschwankungen noch ein gewisser Restwert erhalten.

Es ist daher wenig überraschend, dass die beliebteste Immobilie in Deutschland das Eigenheim ist.

Viele Empfinden ein Eigenheim als Investition und sinnvolle Ausgabe zugleich.

Zwar wird häufig ein Darlehen von einer Bank benötigt, das über mehrere Jahre zurückgezahlt werden muss, dafür entfallen aber monatliche Mieten.

Nichtsdestotrotz soll das Eigenheim in dieser Betrachtung, in der es um Immobilien als Anlageobjekt geht, keine Rolle spielen.

Der Grund dafür ist, dass ein Eigenheim keine rein rationale Investition darstellt.

Vielmehr darf stark bezweifelt werden, dass der durchschnittliche Eigenheimbesitzer gewillt sein wird, sein lieb gewonnenes Häuschen zu verkaufen, um damit eine Rendite zu erzielen.

Allerdings geht es bei Investitionen genau um die Absicht, zukünftige Wertsteigerungen zu realisieren.

Grundsätzlich gibt es viele Arten von Immobilien, in die investiert werden kann.

Der Einfachheit halber beschränken wir uns an dieser Stelle aber auf Investitionen in die Wohnung als Kapitalanlage.

Wie wird mit Immobilien Geld verdient?

Mit einer Wohnung als Kapitalanlage kann grundsätzlich auf zwei Arten Geld verdient werden.

Die wohl simpelste Möglichkeit sind Mieteinnahmen.

Außerdem können auch durch Veräußerungserlöse Gewinne erzielt werden.

Wer allerdings als potenzieller Investor ausschließlich auf Wertsteigerungen des Kaufobjekts hofft, der agiert ziemlich spekulativ.

Zwar können historische Wertzuwächse ein Indiz für zukünftige Wertentwicklungen sein, sicher sind diese Prognosen aber keinesfalls!

Der konservativere Investor wird daher in der Regel mit Mieteinnahmen Gewinne erzielen wollen.

Die Vorteile liegen auf der Hand.

Ist die Immobilie vermietet, werden für den Eigentümer regelmäßige, gut vorhersehbare Einkommensströme generiert.

Die wesentlichen Risiken beschränken sich also auf einen Rückgang der Mietpreise und natürlich Leerstand.

Aus diesem Grunde ist es für interessierte Investoren besonders wichtig, sich Gedanken über den Standort der Immobilie zu machen.

Da es sich um unbewegliche Wirtschaftsgüter handelt, kann der Standort dementsprechend nachträglich nicht mehr geändert werden.

Eine Fehleinschätzung der langfristigen Attraktivität der Wohngegend, in die investiert werden soll, kann sich also äußerst negativ auf die erwartete Rendite auswirken.

Im gewissen Maße ist die Qualität des Standortes häufig auch schon im Kaufpreis berücksichtigt.

In der Immobilienbranche wird neben dem absoluten Kaufpreis meistens auch der sogenannte „Kaufpreisfaktor“ ausgewiesen.

Dabei wird der Kaufpreis in das Verhältnis zur erzielbaren Jahresmiete gesetzt (= Kaufpreis/Bruttojahresmiete).

Beispiel:

Ein Faktor von 15 würde beispielsweise bedeuten, dass nach 15 Jahren die bis dahin erzielten Mieteinnahmen dem Kaufpreis entsprechen.

Bei sehr beliebten Standorten ist der Kaufpreisfaktor im Normalfall höher, als bei weniger beliebten Standorten.

Das Risiko einer negativen Entwicklung des Mietpreisniveaus oder Leerstand ist am einem Top Standort deutlich geringer, daher können die Verkäufer auch höhere Kaufpreise rechtfertigen, als bei weniger beliebten Standorten.

Kennzahlen entscheiden über die Attraktivität einer Wohnung als Kapitalanlage

Wer ein Immobilieninvestment plant, der sollte sich vorab Gedanken über einige finanzielle Kennzahlen machen.

Die wohl wichtigste Größe ist dabei die Rendite.

Es ist allgemein bekannt, dass die Rendite den Ertrag beschreibt, den das angelegte Kapital in einem gewissen Zeitraum erwirtschaftet.

Unklar ist allerdings oft, wie die Rendite bei vermieteten Wohnimmobilien berechnet wird.

Um das Thema ein wenig zu veranschaulichen, können wir uns eine Immobilie mit den folgenden Eckdaten vorstellen:

| Kennzahl |

Wert |

| Wohnfläche |

250 qm |

| Anzahl der Wohneinheiten |

4 |

| Kaufpreis (inkl. Nebenkosten) |

500.000 € |

| Monatliche Netto-Mieteinnahmen |

2.000 € |

| Verfügbares Eigenkapital |

80.000 € |

| Aufgenommenes Darlehen |

420.000 € |

| Geschätzter Zinssatz für Darlehen |

2,5% p.a. |

Wir nehmen an, dass die Immobilie an einem guten Standort irgendwo in Deutschland steht.

Auf den ersten Blick sehen wir, dass das der Kaufpreisfaktor bei ca. 20,8 liegt.

Bliebe also das derzeitige Mietniveau langfristig erhalten und wäre die Immobilie stets vermietet, so würde es knapp 21 Jahre dauern, bis die Mieteinnahmen den Kaufpreis „abbezahlt“ haben.

Wer als potenzieller Immobilieninvestor allerdings allein den Kaufpreisfaktor berücksichtigt, der handelt sehr blauäugig.

Schließlich verursacht eine Immobilie auch regelmäßig Kosten, z.B. Kaufnebenkosten, Instandhaltungskosten und Kosten für die Verwaltung.

Berechnung der Rendite und Hebeleffekt

Wer sich für eine Wohnung als Kapitalanlage interessiert, der sollte in jedem Fall vorab die erwartete Rendite berechnen.

Wir können dies mit den im Beispiel bereitgestellten Daten tun.

Die monatlichen Netto-Mieteinnahmen betragen 2.000 €.

Auf ein Jahr hochgerechnet, entspricht das einem Wert von 24.000 €.

Von den Mieteinnahmen müssen allerdings noch diverse Kosten gedeckt werden.

Wer solide wirtschaften möchte, der plant mindestens 25% der Mieteinnahmen für Instandhaltung, Hausverwaltung und sonstige nicht umlegbare Kosten (z.B. Leerstand) ein.

Außerdem wird in der Regel eine bestimmte Zinslast bestehen, die ebenfalls den Ertrag mindert.

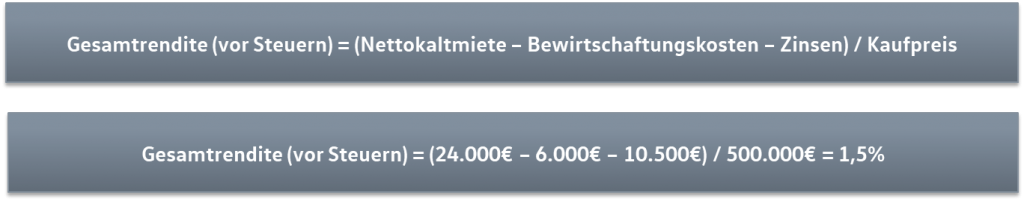

In Zahlen ausgedrückt, sähe es also in unserem Beispiel folgendermaßen aus:

In dem dargestellten Beispiel ergäbe sich kalkulatorisch dementsprechend eine Anfangsrendite von 1,5% pro Jahr.

Das ist nicht übermäßig viel, aber immerhin mehr, als wir aktuell bei einem Tagesgeldkonto erwarten können.

Eine Besonderheit gilt es allerdings noch zu beachten.

Wer die Investition, wie im Beispiel illustriert, durchgeführt hätte, der hätte die 500.000 € gar nicht selbst aufgebracht.

Der Investor hätte nur 80.000 € aus seinem eigenen Vermögen zum Investment beigesteuert.

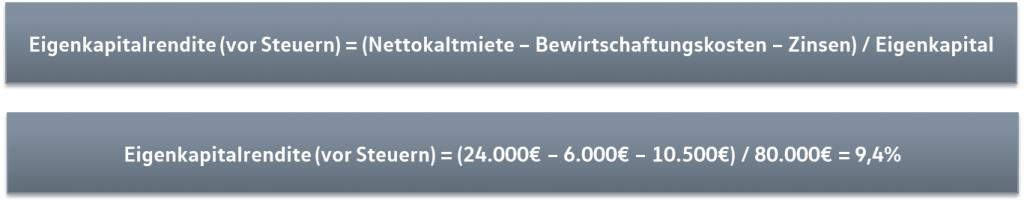

Wird also die Eigenkapitalrendite berechnet, sieht das Ganze schon etwas freundlicher aus:

Auf das tatsächlich bereitgestellte Eigenkapital beträgt der kalkulatorische Ertrag 9,4% pro Jahr.

In der aktuellen Niedrigzinsperiode ist das eine durchaus beachtliche Rendite, die nicht viele Anlageklassen erreichen.

Das Phänomen, dass die Eigenkapitalrendite hier deutlich höher ausfällt, als die Gesamtrendite, wird auch als „Hebeleffekt“ bezeichnet.

Genau dieser Hebeleffekt macht Immobilieninvestments erst so richtig attraktiv.

Die passende Finanzierung: Voraussetzung für ein erfolgreiches Immobilienprojekt

Bis hierhin sollte nun deutlich geworden sein, dass sich eine Investition in Immobilien durchaus lohnen kann.

Die entscheidende Voraussetzung dafür ist, dass sich eine Bank dazu bereit erklärt, die Finanzierung zu unterstützen.

Der Hebeleffekt, der Immobilieninvestments besonders attraktiv macht, kommt erst dadurch zustande, dass der Investor nur einen verhältnismäßig kleinen Anteil des Kaufpreises aus eigenen Mitteln finanziert.

Anders ausgedrückt:

Selbst wenn ein potenzieller Investor genügend Kapital zur Verfügung hätte, um eine Immobilie komplett aus eigenen Mitteln zu finanzieren, wäre dies nicht unbedingt die klügste Entscheidung.

Stattdessen könnte es in diesem Fall aus der Perspektive des Investors mehr Sinn machen, sein Kapital auf mehrere Immobilienprojekte zu verteilen.

Einerseits wird so das individuelle Risiko gestreut, andererseits kann vom Hebeleffekt profitiert werden.

Das Ganze funktioniert so gut, weil Banken Immobilien besonders gerne finanzieren.

Theoretisch würde der Hebeleffekt auch bei anderen Anlageklassen wirken, wie z.B. Aktien oder Beteiligungen an Start-Ups, aber diese Investitionsvorhaben werden von Banken weniger stark unterstützt.

Der Grund dafür liegt auf der Hand.

Am Anfang dieses Artikels haben wir festgestellt, dass die Deutschen tendenziell risikoscheu sind und bei Investitionen sehr viel Wert auf Sicherheit legen.

Viele Banken hierzulande denken sehr ähnlich.

Immobilien werden in der Regel als sehr sichere Investitionen angesehen, weil das Risiko eines Totalverlustes des eingesetzten Kapitals gering ist.

Kann der Schuldner sein Darlehen nicht zurückzahlen, so wird die Bank die Immobilie veräußern und zumindest einen bestimmten Teil des Darlehenswertes davon tilgen können.

Fazit: Investitionen in eine Wohnung als Kapitalanlage können sich lohnen

In Zeiten der weltweiten Niedrigzinspolitik verlieren sehr konservative Anlageformen, wie das Sparbuch oder Tagesgeld, zunehmend an Attraktivität.

Eine Alternative könnten Wertpapiere darstellen, die zwar statistisch gesehen höhere Renditen generieren, jedoch von deutschen Sparern als zu risikoreich angesehen werden.

Eine weitere Möglichkeit, der Nullzinspolitik ein Schnippchen zu schlagen, könnte eine Investition in Immobilien darstellen.

Wer sehr auf Sicherheit bedacht ist, der wird an Immobilien zu schätzen wissen, dass das Risiko eines Totalverlustes durchaus überschaubar ist.

Zudem sind Investitionen in Immobilien zwar mit einem hohen Kapitalbedarf verbunden, dieses Kapital wird jedoch von Banken relativ unkompliziert (und zur Zeit zu sehr günstigen Konditionen) bereitgestellt.

Wer gut kalkuliert und sich genügend Zeit nimmt, ein passendes Objekt zu finden, der kann vom Hebeleffekt profitieren.

Dennoch sollten sich potenzielle Investoren bewusst sein, dass auch ein Investment in Immobilien durchaus gewisse Risiken beinhaltet und keineswegs ein Garant für hohe Renditen ist.

Wie bei jeder Investition gilt es eine vernünftige Balance zwischen Chancen und Risiken sicherzustellen.

Und wenn du dein Risiko weiter streuen möchtest, solltest du außer in Immobilien auch in ETFs investieren.

Große Vermögen wurden meistens mit Immobilien gemacht. Deshalb ist es wichtig frühzeitig damit zu beginnen – am besten jetzt!