Viele Sparer haben ein Problem: Schon seit längerer Zeit gibt es aufs Ersparte keine Zinsen mehr. Sparbuch sowie Tages- oder Festgeld werfen nichts mehr ab. Zusätzlich sorgt die Inflation dafür, dass die Ersparnisse unterm Strich jedes Jahr weniger wert werden. Doch der ETF-Finder schafft hier Abhilfe.

[lwptoc]

Da stellt sich manch Sparer ohne diesen ETF-Finder die Frage, was er in dieser scheinbar aussichtslosen Situation tun kann?

Die gute Nachricht:

Ja, auch für diese Situation gibt es eine Lösung.

Doch es geht nicht ohne die Börse und eine Investition in Aktien und andere Anlageklassen, die der gemeine Sparer meist nicht auf dem Zettel hat.

Aktien?

Damit haben viele deutsche Sparer ein Problem.

Weil sie angeblich nicht sicher sind.

Okay, so sicher wie auf dem Sparbuch ist das in Aktien investierte Geld mit dem ETF-Finder nicht.

Es kann immer wieder zu

- Kurseinbrüchen oder

- Börsencrashs kommen,

die jedoch nur vorübergehend sind. Und die sitzt du dann einfach aus und machst nichts. Auf keinen Fall darfst du dann verkaufen!

Bisher haben sich die Börsen dieser Welt noch von jedem Crash wieder erholt und bald darauf neue Höchststände markiert.

Und in den letzten über 100 Jahren haben Aktien eine im Schnitt deutlich positive Rendite erzielt, die erheblich über der des Sparbuchs lag.

Ja, von allen Anlageklassen haben Aktien in dieser Zeit am besten rentiert:

Doch ich möchte hier gar nicht zu einem Investment in Einzelaktien raten, sondern dazu, gleich einen ganzen Markt (Index) einzukaufen.

Denn die Beispiele VW (Dieselskandal) oder Deutsche Bank (Missmanagement und teure Rechtsstreite) zeigen, dass man bei Einzelaktien sein Ohr immer nah am Markt haben muss, um nicht evtl. Schiffbruch zu erleiden.

Und welche Alternative gibt es zu Einzelaktien?

ETFs, für die ich diesen ETF-Finder zusammengestellt habe.

Diese Abkürzung steht für Exchange Traded Funds, also börsengehandelte Indexfonds.

ETFs bilden jeweils einen bestimmten Börsenindex 1 : 1 nach und haben im Vergleich zu Einzelaktien wie auch zu aktiv gemanagten Fonds entscheidende Vorteile:

- Sie streuen das Risiko.

- Sie sind kostengünstig.

- Vermögen kann langfristig mit ETF-Sparplänen ab 25 EUR pro Monat gebildet werden.

ETFs sind der Anlagetrend unserer Zeit und die Zukunft der Geldanlage für Privatanleger.

Denn institutionelle Anleger investieren schon lange in Exchange Traded Funds.

Diese wurden in den 70er-Jahren des letzten Jahrhunderts in den USA entwickelt und sind seit 2000 auch in Deutschland zugelassen.

Ich werde in den nächsten ca. 40 Minuten darlegen, welche ETFs für den Anfang in Frage kommen.

Basis hierfür ist die moderne Portfoliotheorie.

ETF-Finder: Moderne Portfoliotheorie als Ausgangspunkt

Die moderne Portfoliotheorie geht auf eine Arbeit des US-Ökonomen Harry M. Markowitz aus dem Jahre 1952 zurück und hat noch heute große Bedeutung.

Markowitz traf bestimmte Annahmen über das Verhalten von Investoren und erzielte so Aussagen über das Investitionsverhalten. Seine Arbeit war zum Zeitpunkt ihres Erscheinens revolutionär, und er erhielt 1990 den Wirtschaftsnobelpreis dafür.

Die wichtigsten Kernaussagen der modernen Portfoliotheorie:

Durch Diversifikation, also Risikostreuung, kann man sein Risiko senken, ohne gleichzeitig an Rendite einzubüßen.

Dabei sollte man sein Investment auf verschiedene Anlageklassen verteilen, z. B.:

- Aktien,

- Anleihen,

- Immobilien,

- Rohstoffe,

- Geldmarkt,

um nur die Wichtigsten zu nennen.

Denn die Rendite eines Investments bestimmt sich gemäß der modernen Portfoliotheorie bis zu 90 Prozent durch die Aufteilung des Vermögens auf verschiedene Anlage- oder Asset-Klassen und nur zu ca. 10 Prozent auf die Auswahl innerhalb einer einzelnen Anlageklasse.

Demnach ist Risikostreuung bei einem Investment also das A & O, wobei die Streuung weltweit erfolgen sollte.

Im Folgenden geht es deshalb darum, wie man gut diversifiziert in ETFs investiert.

ETF-Finder: Bei ETFs hat man die Qual der Wahl

Doch wer heutzutage in ETFs investieren möchte, hat die Qual der Wahl.

Weltweit sind über 8.000 ETFs an den verschiedenen Börsen notiert und alleine an der Frankfurter Börse bereits mehr als 1.500 verschiedene Indexfonds erhältlich, zu denen fast wöchentlich neue hinzukommen.

Da fragt sich mancher Privatanleger, wie er sich in diesem Finanzdschungel orientieren soll?

Deshalb möchte ich hier gerne einen ersten Einblick geben, wie man ein ETF-Portfolio aufbauen kann und seine Investments dabei über verschiedene Anlageklassen weltweit streut.

Allerdings gehe ich hier nicht näher auf den Geldmarkt ein. Zu diesem zählen vor allem Rentenkurzläufer, also u. a. Staatsanleihen mit einer Restlaufzeit von bis zu 18 Monaten.

Diese kann man problemlos durch Tages- oder Festgeld ersetzen und spart so außer den Ordergebühren auch noch die jährlichen Verwaltungskosten eines entsprechenden Geldmarkt-ETFs.

Diese würden die ohnehin schon knappe Rendite von Geldmarktpapieren nur noch weiter schmälern.

Im Folgenden werden die einzelnen Anlageklassen und jeweils infrage kommende ETFs ausführlich vorgestellt.

Ausgewählte Aktien-ETFs mit dem ETF-Finder

Bei der Auswahl von Aktien-ETFs leiten mich folgende Grundgedanken:

Zunächst möchte ich mein Risiko möglichst gut streuen.

Deshalb wähle ich keinen Index wie den DAX, der nur 30 Werte enthält und auf eine kleine Region – nämlich Deutschland – festgelegt ist.

Sondern ich entscheide mich für internationale Indizes, die mehrere Hundert verschiedene Aktien enthalten aus jeweils 20 bis 30 verschiedenen Ländern.

So streue ich mein Risiko auch bei kleinen und mittleren Sparbeiträgen von 25, 50, 100 oder 150 EUR pro Monat nahezu optimal.

Übrigens:

Es gibt inzwischen über 1 Mio. ETF-Sparpläne in Deutschland – Tendenz steigend – und die durchschnittliche Sparrate liegt bei knapp 150 EUR pro Monat (Quelle: EXTRAMagazin, Nr. 5, 2019).

Darüber hinaus möchte ich langfristig Vermögen bilden und wähle deshalb thesaurierende ETFs aus, die ihre Erträge einbehalten und wiederanlegen.

So wächst mein Vermögen schneller, als wenn ich ausschüttende Fonds wähle.

Und ich entscheide mich für physisch replizierende ETFs, die zusammen mit einer Thesaurierung der Gewinne auch noch steuergünstig sind.

Des Weiteren entscheide ich mich für ETFs mit möglichst niedrigen Verwaltungskosten (TER):

Denn je niedriger meine Kosten, umso höher meine Nettoerträge.

Und ich werfe aber auch einen Blick auf die Rendite des vergangenen Jahres, denn auch hier unterscheiden sich verschiedene ETFs auf ein- und denselben Index zum Teil deutlich.

Die Unterschiede bezüglich der Rendite liegen einerseits in unterschiedlichen Verwaltungskosten der Kapitalanlagegesellschaften und zum anderen in der Wertpapierleihe begründet, wodurch zusätzliche Einnahmen erzielt werden.

Und ein letzter Punkt ist das Fondsvolumen.

Dieses sollte nach Möglichkeit etwa 100 Mio. USD betragen, da dann ein ETF vom Emittenten wirtschaftlich betrieben werden kann.

So ist die Gefahr gering, dass er geschlossen oder mit anderen ETFs zusammengelegt wird.

Im Folgenden gebe ich Tipps für Anleger, die regelmäßig einen überschaubaren monatlichen Beitrag in Aktien-ETFs sparen möchten.

Dabei kann man schon ab 25 EUR pro Monat bei comdirect oder der Consorsbank starten oder mit 50 EUR bei allen anderen Online-Brokern.

Das sind jeweils die Mindestsparraten für einen ETF-Sparplan, um als ETF-Investor in Indexfonds zu investieren.

Ein ETF für den Fall, dass nur die Mindestsparrate investiert werden soll

Für die jeweilige Mindestsparrate empfehle ich einen der folgenden ETFs auf den MSCI All Country World Index.

Dieser Index ist ein Weltaktienindex und enthält Aktien sowohl aus 23 Industrie- als auch 26 Schwellenländern mit aktuell 2.853 verschiedenen Aktien, die in diesem Index enthalten sind.

Insgesamt beträgt der Anteil der Industrienationen rund 90 Prozent und der Anteil der Schwellenländer etwa 10 Prozent.

Aktuell gibt es auf diesen Index vier verschiedene ETFs:

| MSCI All Country World Index | Fonds-Währung | Fonds-größe in Mio. | TER | Rendite

12 Mon. |

| db x-trackers MSCI AC World Index UCITS ETF (DR) 1C

(WKN A1W8SB) |

EUR | 240 | 0,4% | 3,38% |

| iShares MSCI ACWI UCITS ETF (Acc)

(WKN A1JMDF) |

USD | 648 | 0,6% | 3,38% |

| Lyxor MSCI All Country World UCITS ETF C-EUR

(WKN LYX0MG) |

EUR | 262 | 0,45% | 3,16% |

| SPDR MSCI ACWI UCITS ETF

(WKN A1JJTC) |

USD | 1394 | 0,4% | 3,39% |

Dabei können sowohl der

· db x-trackers MSCI AC World Index UCITS ETF (DR) 1C (WKN A1W8SB) als auch der

· Lyxor MSCI All Country World UCITS ETF C-EUR (WKN LYX00C)

bei u. a. der Consorsbank zum Teil kostenfrei – d. h. ohne Ordergebühren – bespart werden.

Nähere Informationen hierzu findest du u. a. bei justETF, die ich zur Recherche über ETFs sehr empfehlen kann.

Da der ETF von db x-trackers die niedrigeren Verwaltungskosten hat (TER), würde ich übrigens eher den nehmen.

Er enthält Unternehmen aus folgenden Ländern:

Die USA schlagen mit 52,16% zu Buche und machen mit Japan, Großbritannien, Frankreich, Deutschland, Kanada, China, Schweiz, Australien, Niederlande und Südkorea insgesamt 86,41 % aus, während andere Länder noch einen Anteil von 13,39 % haben.

Keine Aktie hat einen Anteil, der größer als 2 Prozent ist und in dem ETF sind insgesamt 2.499 Aktien aus 52 Ländern enthalten.

Übrigens kannst du bei der Consorsbank bereits ab 25 EUR pro Monat einen kostenlosen Sparplan für diesen ETF einrichten.

Hinzu kommt, dass dieser ETF seine Gewinne thesauriert und den Index physisch repliziert (Sampling-Methode), was ihn gemäß dem neuen Investmentsteuergesetz steuergünstig macht.

Wenn du aber bereits 50 bzw. 100 EUR oder etwas mehr pro Monat sparen kannst, empfehle ich dir folgende Indizes und ETFs.

Die besten ETFs, wenn du mindestens 50 bzw. 100 EUR pro Monat sparen kannst

Mit mindestens 50 bzw. 100 EUR Sparrate pro Monat bis du schon deutlich flexibler.

Dann würde ich nicht mehr in den MSCI All Country World Index investieren, sondern in den MSCI World Index und den MSCI Emerging Markets Index.

Der Grund hierfür ist die größere Flexibilität.

Denn der MSCI All Country World Index enthält nur zu ca. 10 Prozent Schwellenländer, während ich bei zwei verschiedenen Indizes mein Investment je nach Gusto in Bezug auf die beiden Indizes gewichten kann.

Die besten ETFs auf den MSCI World Index

Der MSCI World Index enthält rund 1.600 verschiedene Unternehmen aus 23 Industrieländern.

Dabei gibt es u. a. diese 11 verschiedenen ETFs auf den MSCI World Index, wie folgende Tabelle zeigt:

| MSCI World Index | Fonds-Währung | Fondsgröße in Mio. | TER | Rendite |

| Amundi ETF MSCI World UCITS ETF EUR | EUR | 867 | 0,38% | 4,33% |

| ComStage MSCI World TRN UCITS ETF | USD | 1.715 | 0,2% | 4,25% |

| db x-trackers MSCI World Index UCITS ETF (DR) 1C | USD | 3.633 | 0,19% | 4,68 % |

| db x-trackers MSCI World Index UCITS ETF (DR) 1D | USD | 662 | 0,19% | 4,68% |

| db x-trackers MSCI World Index UCITS ETF 1C | USD | 2.561 | 0,45% | 4,73% |

| HSBC MSCI World UCITS ETF USD | USD | 890 | 0,15% | 5,04% |

| iShares Core MSCI World UCITS ETF USD (Acc) | USD | 15.482 | 0,2% | 4,73% |

| iShares MSCI World UCITS ETF (Dist) | USD | 4.647 | 0,5% | 4,41% |

| Lyxor MSCI World UCITS ETF D-EUR | EUR | 2.115 | 0,3% | 4,44% |

| UBS ETF (IE) MSCI World UCITS ETF (USD) A-dis | USD | 91 | 0,32% | 4,62% |

| UBS ETF (LU) MSCI World UCITS ETF (USD) A-dis | USD | 986 | 0,30% | 4,41% |

Dabei ist der db x-trackers MSCI World Index UCITS ETF (DR) 1C (WKN A1XB5U) von den TER her günstig und er hatte eine ordentliche Rendite im Vergleichszeitraum und außerdem kann er als Sparplan bei der Consorsbank, bei Flatex und maxblue kostenfrei (ohne Ordergebühren) bespart werden.

Der HBSC World UCITS ETF USD (WKN A1C9KK) ist noch günstiger und hatte eine noch höhere Rendite, doch gibt es hier kein Angebot für einen kostenlosen Sparplan.

Der db x-trackers MSCI World Index UCITS ETF (DR) 1C ist mit knapp 59 % recht USA-lastig.

Im ETF sind insgesamt 1.653 Aktien aus 27 Ländern enthalten.

Hinzu kommt, dass dieser ETF seine Gewinne thesauriert und den Index physisch repliziert (Sampling-Methode), was ihn gemäß dem neuen Investmentsteuergesetz steuergünstig macht.

Kommen wir nun zum MSCI Emerging Markets Index.

Die besten ETFs auf den MSCI Emerging Markets Index

Der MSCI Emerging Markets Index enthält Aktien von rund 1.410 Unternehmen aus 26 Schwellenländern weltweit.

Insgesamt gibt es für diesen Index derzeit u. a. diese 12 verschiedenen ETFs:

| MSCI Emerging Markets Index | Fonds-Wäh-rung | Fonds-größe in Mio. | TER | Rendite |

| Amundi ETF MSCI Emerging Markets UCITS ETF EUR | EUR | 3.042 | 0,2% | -4,81% |

| ComStage MSCI Emerging Markets TRN UCITS ETF | USD | 319 | 0,25% | -5,20% |

| db x-trackers MSCI Emerging Markets Index UCITS ETF 1C | USD | 1.486 | 0,49% | -4,62% |

| db x-trackers MSCI Emerging Markets UCITS ETF 1C | USD | 1.758 | 0,2% | -4,36% |

| Deka MSCI Emerging Markets UCITS ETF | USD | 39 | 0,65% | -5,12% |

| HSBC MSCI Emerging Markets UCITS ETF USD | USD | 218 | 0,40% | -4,48% |

| iShares MSCI Emerging Markets UCITS ETF (Acc) | USD | 634 | 0,68% | -4,78% |

| iShares MSCI Emerging Markets UCITS ETF (Dist) | USD | 3.636 | 0,75% | -4,80% |

| Lyxor MSCI Emerging Markets UCITS ETF C-EUR | EUR | 1.112 | 0,55% | -5,14% |

| SPDR MSCI Emerging Markets UCITS ETF | USD | 316 | 0,42% | -4,40% |

| UBS ETF (LU) MSCI Emerging Markets UCITS ETF (USD) A-dis | USD | 1.121 | 0,23% | -4,36% |

Dabei ist der db x-trackers MSCI Emerging Markets UCITS ETF 1C (WKN A12GVR) ist von den TER her günstig und er kann als Sparplan bei der Consorsbank und bei Flatex kostenfrei (ohne Ordergebühren) bespart werden.

Im ETF sind exakt 846 Aktien aus 30 Ländern enthalten.

Und als physisch replizierender ETF (Sampling-Methode), der seine Erträge thesauriert, ist dieser ETF gemäß dem neuen Investmentsteuergesetz ebenfalls steuergünstig.

Aufteilung deiner Sparrate mit dem ETF-Finder

Nun habe ich zwei Indizes vorgestellt und du musst jetzt nur noch für dich die besten ETFs aussuchen und entsprechend gewichten.

Falls du dich jedoch dazu entschließen solltest, dein Depot bei der Consorsbank einzurichten, kannst du die hier vorgeschlagenen ETFs bereits ab 25 EUR pro ETF besparen.

Und auch bei einer Sparrate von 100 EUR schon eine Gewichtung von 30 zu 70 oder 40 zu 60 vornehmen, wobei der niedrigere Anteil sich auf den MSCI Emerging Markets Index beziehen sollte und der höhere Anteil auf den MSCI World Index.

Falls du noch einen dritten ETF hinzunehmen willst

Da auch der MSCI World Index recht USA-lastig ist, könntest du evtl. noch einen weiteren ETF hinzunehmen.

Das wäre der Index STOXX Europe 600, mit dem du die Region Europa stärker in deinem Depot gewichten würdest.

Er bietet Zugang zu 600 Unternehmen aus 18 europäischen Ländern.

Dabei sind jeweils 200 Unternehmen aus den Segmenten

- Large-Cap

- Mid-Cap und

- Small-Cap

im Index bzw. ETF enthalten.

Aktuell gibt es auf diesen Index sieben verschiedene ETFs:

| Stoxx Europe 600 | Fonds-Währung | Fonds-größe in Mio. | TER | Ren-dite |

| Amundi ETF STOXX Europe 600 UCITS ETF | EUR | 304 | 0,18% | 1,03% |

| BNP Paribas Easy STOXX Europe 600 UCITS ETF | EUR | 1.088 | 0,20% | 0,49% |

| ComStage STOXX Europe 600 NR UCITS ETF | EUR | 263 | 0,20% | 0,98% |

| db x-trackers STOXX Europe 600 UCITS ETF 1C | EUR | 1.308 | 0,2% | 1,03% |

| iShares STOXX Europe 600 UCITS ETF (DE) | EUR | 5.414 | 0,20% | 0,51% |

| Lyxor STOXX Europe 600 (DR) UCITS ETF C-EUR | EUR | 949 | 0,07% | 1,19% |

Dabei können sowohl der

- db x-trackers STOXX Europe 600 UCITS ETF 1C (WKN: DBX1A7) als auch der

- Lyxor STOXX Europe 600 (DR) UCITS ETF C-EUR (WKN: LYX0Q0)

bei der Consorsbank (db x-trackers und Lyxor) kostenfrei – d. h. ohne Ordergebühren –erworben werden.

Im Index sind wie bereits erwähnt 600 Aktien aus 18 Ländern Europas enthalten.

Der Lyxor STOXX Europe 600 (DR) UCITS ETF C-EUR (WKN: LYX0Q0) hat niedrige TER, ein hohes Fondsvolumen und thesauriert seine Erträge. Und seine Rendite war im letzten Jahr die zweitbeste.

Er repliziert seinen Index physisch (vollständige Replikation) und ist damit als thesaurierender ETF gemäß dem Investmentsteuergesetz steuergünstig.

Nun kennst du bereits vier verschiedene Aktien-ETFs, mit denen du deine private Vermögensbildung starten kannst.

Als weitere Anlageklasse für eine Diversifikation gemäß der modernen Portfoliotheorie stehen Anlegern Anleihen zur Verfügung.

Empfehlenswerte Anleihen- ETFs für den ETF-Finder

Geld verdienen kann man nicht nur mit Aktien, sondern auch mit Anleihen.

Der Unterschied zwischen Aktie und Anleihe

Während eine Aktie eine Beteiligung am jeweiligen Unternehmen darstellt, gewährt ein Investor mit dem Erwerb einer Anleihe dem jeweiligen Staat oder Unternehmen ein verzinstes Darlehen.

Bei Aktien kann man erstens Geld durch Kurssteigerungen verdienen und zweitens durch Dividenden, die den Anteil einer Aktie am Gewinn des Unternehmens darstellen.

Leiht man dagegen einem Staat oder Unternehmen für eine bestimmte Zeit Geld, indem man eine Anleihe kauft, erhält man dafür eine jährliche Zinszahlung (Zinscoupon).

Zusätzlich unterliegen auch Anleihen an der Börse einem Kursmechanismus.

Der Kursmechanismus festverzinslicher Wertpapiere

Die Beziehung zwischen Kurs (Marktpreis) und Zinssatz einer Anleihe ist gegenläufig:

Wenn der Zinssatz am Markt über den Zinssatz der Anleihe steigt, dann sinkt der Kurs dieser Anleihe und wenn der Marktzins sinkt und unter den Zinssatz der Anleihe fällt, dann steigt diese Anleihe im Kurs.

Kleines Zwischenfazit:

Wenn sich der Marktzins ändert, ändert sich auch der Kurs festverzinslicher Wertpapiere:

Verschiedene Arten von Anleihen für den ETF-Finder

Es gibt verschiedene Arten von Anleihen:

Dabei kann unterschieden werden nach der Art des Emittenten und seiner Bonität.

Denn einem Schuldner mit guter Bonität leiht man eher Geld als jemandem, der als Pleitier bekannt ist.

Unter anderem können

- Staatsanleihen,

- Unternehmensanleihen und

- High-Yield-Anleihen (Hochzins-Anleihen) unterschieden werden:

| Anleihen | Bonität | Währungsrisiko | Anmerkung |

| Staatsanleihen Deutschland | Höchste Bonität (AAA) | keines | Nur geringe Verzinsung |

| Staatsanleihen von Ländern der Eurozone | Höchste bis gute Bonität (AAA bis A) | keines | Länder wie Griechenland und Italien haben eine schlechtere Bonität als Deutschland |

| Staatsanleihen in anderen Währungen | Höchste bis gute Bonität (AAA bis A) | sehr hoch | u. a. Länder wie USA, Kanada, Australien, Norwegen, Schweiz, Japan |

| Staatsanleihen von Schwellenländern | Hohe bis schlechteste Bonität mit Zahlungsausfall (AA bis C) |

sehr hoch | Länder wie Brasilien, China, und Indien gelten als eher sichere Schuldner, während Länder wie Argentinien, Ecuador, Venezuela, Jamaika, oder die Ukraine als unsicher gelten. |

| Unternehmensanleihen | Hohe Bonität | hängt von der Währung ab | Solide DAX-Unternehmen wie Adidas, Beiersdorf, Fresenius, Henkel oder VW gelten als relativ sicher |

| High-Yield-Unternehmensanleihen | Schlechte Bonität | hängt von der Währung ab | Unternehmensanleihen mit hohem Insolvenzrisiko |

Diese Anleihen unterscheiden sich sehr deutlich im Hinblick auf die Bonität des Schuldners und die Sicherheit.

Dementsprechend müssen schlechte Schuldner höhere Zinsen zahlen, um Abnehmer für ihre Anleihen zu finden. Beispiele: Griechenland oder Italien.

Einzelne Anleihe vs. Anleihen-ETF

Nun kann man das Risiko, eine geeignete und sichere Anleihe auszuwählen, einfach lösen, indem man einen Anleihen ETF kauft.

Diese Indexfonds haben auch im Hinblick auf Anleihen enorme Vorteile:

- So muss man nicht auf nur eine Anleihe setzen, sondern kann breit gestreut in den Rentenmarkt investieren.

- Die Stückelungen sind sehr niedrig: ETFs bekommt man schon für unter 50 Euro das Stück. Bei Anleihen müssen dagegen mindestens 1.000 Euro investiert werden, da Anleihen in dieser Stückelung an der Börse gehandelt werden.

- Anleihen-ETFs beziehen sich stets auf einen Index, der eine Vielzahl von Anleihen abbildet. Dadurch werden Investments stets breit gestreut (Diversifizierung).

- Ein Ausfallrisiko ist bei einem Index nicht gegeben. Dieser kann nie gegen Null fallen, da er den Durchschnitt des jeweiligen Rentenmarktes repräsentiert. Kauft man dagegen eine einzelne Anleihe und das Unternehmen geht insolvent, verliert man u. U. alles.

- Da ETFs Sondervermögen sind, kann eine Insolvenz der Bank, die den Indexfonds herausgegeben hat, einem nicht schaden. Insolvenzverwalter und Gläubiger der Bank haben auf das Sondervermögen keinen Zugriff.

Regeln des ETF-Finder für Käufer von Anleihen-ETFs

Folgende generelle Anlageempfehlungen können für Käufer festverzinslicher Wertpapiere gegeben werden:

- Sind die Zinsen zum Zeitpunkt des Kaufes eher niedrig, sollte man, um Verluste zu vermeiden, besser Kurzläufer kaufen.

- Sind die Zinsen zum Zeitpunkt des Erwerbs von Anleihen ETFs relativ hoch, sind eher Langläufer oder Anleihen mit einer mittleren Laufzeit empfehlenswert.

ETF-Finder: Ausgewählte Anleihen-ETFs

Dabei habe ich hier einen Staatsanleihen-ETF, einen Schwellenland-ETF, einen Unternehmensanleihen-ETF und einen Hochzinsanleihen-ETF ausgewählt:

| Beispiel | Fonds-volumen | Kosten | Gesamt-rendite 2017 | Gesamt-rendite 2018 |

| Staatsanleihen ETF:

ComStage iBoxx EUR Liquid Sovereigns Diversified Overall TR UCITS ETF (WKN ETF500). |

184 Mio. | 0,12% p.a | 0,40 % | 1,12 % |

| Schwellenland ETF:

Xtrackers Emerging Markets USD Government and Government-Related Bond Select UCITS ETF 1C (EUR hedged) (WKN DBX0AV) |

503 Mio. |

0,40% p.a. |

5,19 % | -8,41 % |

| Unternehmensanleihen ETF:

iShares Euro Corporate Bond Large Cap UCITS ETF (WKN 778928) |

3.771 Mio.

|

0,20% p.a. | 1,50 % | -1,19 % |

| Hochzinsanleihen ETF:

Amundi ETF Euro High Yield Liquid Bond iBoxx UCITS ETF EUR (WKN A2H580). |

492 Mio. | 0,40% p.a. | 5,16 % | -2,25 % |

Alternativen zum Anleihen-ETF

Bei der Investition in Anleihen-ETFs geht es selten um satte Renditen, sondern oft um erhöhte Sicherheit im eigenen Depot (Diversifikation).

Eine sinnvolle Alternative kann deshalb das Tages- oder Festgeldkonto sein.

Betrachtet man die Realrendite, ergeben sich derzeit oft keine gravierenden Abweichungen zu Anleihen ETFs.

Zudem bietet ein Tagesgeldkonto durch die Einlagensicherung hohe Sicherheit, während du gleichzeitig die Verwaltungskosten für den Anleihen-ETF sparst.

Im nächsten Abschnitt erfährst du, wie du mit ETFs in Immobilien investieren kannst.

Mit REITS in Immobilien investieren

Die Nachfrage nach Immobilien ist nach wie vor hoch.

Doch das treibt die Preise.

Mit dem Ergebnis, dass viele potenzielle Käufer sich reale Immobilien nicht mehr leisten können.

Das betrifft Selbstnutzer wie Investoren.

Denn gerade für Investoren muss sich eine Immobilie rechnen.

Sonst lohnt die Investition nicht.

Doch um in Immobilien zu investieren, muss man keine Wohnung oder ein Haus kaufen.

Denn das geht auch mit Immobilien-ETFs.

REITs: Wie du mit Immobilien-ETFs vom Boom am Immobilienmarkt profitierst

Neben offenen und geschlossenen Immobilienfonds mit ihren jeweiligen Vor- und Nachteilen sind Real Estate Investment Trust (kurz: REIT) eine dritte Anlageform, die in diesem Fall die Investition in Immobilien auf Basis von börsengehandelten Aktien ermöglicht.

Man kann sich einen REIT wie einen börsengehandelten Fonds oder ETF vorstellen, mit dem Unterschied, dass ein REIT nicht in Aktien oder Anleihen investiert, sondern das Geld der Anleger für den Erwerb von Immobilien nutzt.

Im Jahr 2007 wurden auch in Deutschland, Großbritannien und Italien REIT-Strukturen eingeführt. In den USA gibt es diese schon länger. Gegenwärtig existieren Reit-Strukturen weltweit in mehr als 20 Ländern.

REITs lassen sich als „niedrigschwellige“ Investment-Angebote interpretieren.

Sie können als Kapitalsammelstellen charakterisiert werden, welche eine Verknüpfung zwischen dem Kapitalmarkt und der Immobilienwirtschaft herstellen.

REITs sind eine besondere, börsengehandelte Art des Immobilienfonds und zeichnen sich vor allem dadurch aus, dass sie in den Ländern, in denen sie zugelassen sind, extrem steuerbegünstigt sind.

Immobilien-ETF – passiv mit REITs in Immobilien investieren

REITs müssen einen Anlageschwerpunkt bei Immobilien aufweisen.

Die Untergrenzen für den Anteil der Einkünfte der REITs aus Immobilien an den gesamten Einkünften und den Anteil des Immobilienvermögens am Gesamtvermögen der REIT-AG liegen jeweils bei 75 Prozent.

REITs erzielen ihre Gewinne aus der

- Vermietung und Verpachtung eigener Immobilien und Grundstücke,

- aus Zinsgewinnen sowie

- aus Gewinnen bei der Veräußerung von Immobilien.

Die Anlage in REITs bietet gegenüber ähnlichen Wertpapieren neben der ständigen Verfügbarkeit durch die Börse weitere Vorteile:

Weil sie die Rechtsform einer AG haben, müssen sie ihre Zahlen offenlegen.

Sie können etwaige Verluste also nicht unter den Teppich kehren bzw. vertuschen.

Anleger sind in der Lage, sich vor der Kaufentscheidung gründlich zu informieren und während des Zeitraums, in dem sie investiert sind, auf dem aktuellen Stand zu bleiben.

Wie funktionieren Immobilien-ETFs und welche Risiken bergen REITs?

Die Anlage in REITs ist aber auch mit Risiken verbunden:

Erstens sind REITs in der Regel empfindlich gegenüber Veränderungen der Marktzinsen.

Bei steigenden Zinsen erwarten Anleger von ihren „riskanteren“ Anlagen wie REITs mehr Rendite gegenüber sichereren Anlagen wie Anleihen, was die Kurse unter Druck setzen kann.

Umgekehrt steigen die Kurse von REITs in Zeiten sinkender Marktzinsen tendenziell an.

Und das größte Risiko ist die enge Bindung an Finanzmärkte und Börse:

Fallen die Kurse an der Börse, wird dieser Einfluss auf REITS größer als auf gewöhnliche Immobilienfonds sein.

ETF-Finder: Empfehlenswerte Immobilien-ETFs

1. HSBC FTSE EPRA/NAREIT Developed UCITS ETF USD

Der HSBC FTSE EPRA/NAREIT Developed UCITS ETF USD (WKN: A1JXC7) bietet Zugang zu den größten börsennotierten Immobilienunternehmen aus Industrieländern weltweit.

Die Dividendenerträge im Fonds werden an die Anleger ausgeschüttet.

Die Gesamtkostenquote liegt bei 0,40% p.a.. Die Wertentwicklung des Index (22,8 % für 1 Jahr) wird im Fonds durch Erwerb der Indexbestandteile nachgebildet (Vollständige Replikation).

Der ETF hat ein Fondsvolumen von 122 Mio. Euro, ist älter als 5 Jahre und in Irland aufgelegt.

Er kann aktuell bei der DKB kostenfrei bespart werden.

2. Lyxor FTSE EPRA/NAREIT Global Developed UCITS ETF Dist (EUR)

Der Lyxor FTSE EPRA/NAREIT Global Developed UCITS ETF Dist (EUR) (WKN: LYX0Y2) bietet Zugang zu den größten börsennotierten Immobilienunter-nehmen aus Industrieländern weltweit.

Die Dividendenerträge im Fonds werden an die Anleger halbjährlich aus-geschüttet.

Die Gesamtkostenquote liegt bei 0,45% p.a..

Die Wertentwicklung des Index (22,14 % für 1 Jahr) wird im Fonds synthetisch durch Finanz-Tauschgeschäfte (Swaps) nachgebildet und unterliegt damit einem Kontrahentenrisiko.

Der Lyxor FTSE EPRA/NAREIT Global Developed UCITS ETF Dist (EUR) ist ein kleiner ETF mit 82 Mio. Euro Fondsvolumen.

Der ETF ist älter als 5 Jahre und in Luxemburg aufgelegt.

Es gibt aktuell 3 kostenlose Sparplan-Angebot(e) bei Online Brokern für diesen ETF. Und zwar bei der Consorsbank, bei comdirect und der DKB.

3. iShares Asia Property Yield UCITS ETF (WKN A0LEQL)

Der FTSE EPRA/NAREIT Developed Asia Dividend+ Index bietet Zugang zu börsennotierten Immobilienunternehmen und Real Estate Investment Trusts (REITs) aus den entwickelten Ländern Asiens, die eine für ein Jahr prognostizierte Dividende von 2% oder mehr haben.

Die Dividendenerträge im Fonds werden an die Anleger quartalsweise ausgeschüttet.

Die Gesamtkostenquote liegt bei 0,59% p.a..

Die Wertentwicklung des Index (21,39 % für 1 Jahr) wird im Fonds durch Erwerb der Indexbestandteile nachgebildet (Vollständige Replikation).

Der iShares Asia Property Yield UCITS ETF ist ein großer ETF mit 527 Mio. Euro Fondsvolumen.

Der ETF ist älter als 5 Jahre und in Irland aufgelegt.

Es gibt derzeit 3 ETF Sparplan-Angebot(e) bei Online Brokern für den iShares Asia Property Yield UCITS ETF, wobei hier jeweils Ordergebühren anfallen.

Nähere Infos hierzu gibt es bei justetf.

4. Xtrackers FTSE EPRA/NAREIT Developed Europe Real Estate UCITS ETF 1C (WKNDBX0F1)

Der FTSE EPRA/NAREIT Developed Europe Index bietet Zugang zu europäischen börsennotierten Equity-REITs und Immobiliengesellschaften.

Der Xtrackers FTSE EPRA/NAREIT Developed Europe Real Estate UCITS ETF 1C investiert in REITs mit Fokus Europa.

Die Dividendenerträge im Fonds werden reinvestiert (thesauriert).

Die Gesamtkostenquote liegt bei 0,33% p.a..

Die Wertentwicklung des Index (5,99 % für ein Jahr) wird im Fonds durch eine Auswahl der Indexbestandteile nachgebildet (Sampling Verfahren).

Der Xtrackers FTSE EPRA/NAREIT Developed Europe Real Estate UCITS ETF 1C hat ein Fondsvolumen von 401 Mio. Euro.

Er ist älter als 5 Jahre und in Luxemburg aufgelegt.

Es gibt aktuell 3 ETF Sparplan-Angebot(e) bei Online Brokern für diesen ETF, von denen diejenigen bei der Consorsbank und maxblue kostenlos – also ohne Ordergebühren – sind.

Welche Sparpläne für welche Immobilien-ETFs angeboten werden, kannst du u. a. auf justetf nachschauen.

Zusammenfassend sind REITs eine interessante Anlageoption sind, die allerdings ebenso wie Aktien und Anleihen dem Risiko von Kursschwankungen unterworfen ist.

Zusätzlich zu Aktien, Anleihen und Immobilien kannst du dein Portfolio um Rohstoffe ergänzen.

Ausgewählte Rohstoff-ETFs für den ETF-Finder

Rohstoffe sind eine eigene Anlageklasse.

Sie sind deshalb interessant, weil sie nur eine geringe Korrelation zu anderen Anlageklassen aufweisen.

Das bedeutet, wenn beispielsweise die Aktienkurse sinken, nicht notwendiger-weise auch die Rohstoffpreise sinken – und damit die Kurse von Rohstoff-ETFs.

Dadurch tragen sie erheblich zur Diversifikation des Risikos eines Portfolios bei.

Wer die positiven Wirkungen von Rohstoffinvestments auf sein Depot nutzen will, kann schon seit langem auf Rohstoff-ETFs setzen. Dabei gibt es einiges zu beachten.

Ein Investment in Rohstoffe gilt als risikoreich.

Als Depotbeimischung kann es dennoch wegen des Diversifikationsaspektes sinnvoll sein.

Dabei erfolgt eine Investition meist über Terminmärkte mittels Terminkontrakten bzw. Futures.

Rohstoff-Indizes enthalten oft einen Mix verschiedener Rohstoffe, wie

- Agrarprodukten,

- Industriemetallen,

- Energie oder

Die meisten Rohstoffvorkommen sind endlich

Zudem sind die meisten Rohstoffvorkommen begrenzt.

Das führt schon bei gleichbleibender Nachfrage auf lange Sicht zu höheren Preisen.

Bei Rohstoffen kauft man meistens Futures

Rohstoffe werden in der Regel an der Warenterminbörse in Form sogenannter Terminkontrakte bzw. Futures gehandelt

Denn niemand, der in Rohstoffe investiert, kauft diese physisch und lagert zuhause in der Garage z. B. Schweinehälften oder Getreidesäcke ein.

Deshalb kommt es auf das richtige Papier an, abgesehen von Edelmetallen, die man auch als Barren, Münzen oder Schmuck erwerben kann.

Wie ein Rohstoff-ETF funktioniert

Um das Ziel zu erreichen, den Rohstoffindex zuverlässig abzubilden, kann das Management des Rohstoff-ETFs u. a. eine sogenannte Swap-Vereinbarung eingehen:

Die Partner dieser Swap-Vereinbarung sind der jeweilige ETF und eine Investmentbank. Sie vereinbaren einen Austausch zwischen den Renditen des Wertpapierkorbes, den der ETF gekauft hat, und der des Rohstoff-Index.

Also kauft in diesem Fall der Rohstoff-ETF nicht einfach Rohstoff-Futures, die diesen Index abbilden. Stattdessen investiert er in eine Auswahl von Wertpapieren, die nichts oder nur wenig mit Rohstoffen zu tun haben und sich deshalb unabhängig von den Preisen für Rohstoffe entwickeln.

Dabei gibt es jedoch immer ein sogenanntes Kontrahentenrisiko:

Das bedeutet, dass die (Investment-)Bank als Swap-Partner zumindest theoretisch pleitegehen kann.

Bei einem Rohstoff-ETF, der auf Terminkontrakten basiert, findet keine tatsächliche Lieferung von Waren statt. Die zugrunde liegenden Futures versprechen eine Lieferung einer bestimmten Menge des Rohstoffs in einer bestimmten Qualität zu einem bestimmten Preis zu einem fixen Termin in der Zukunft.

Da diese Terminkontrakte irgendwann fällig werden, müssen sie vorher regelmäßig von einem Kontrakt zum nächsten umgeschichtet oder wie es in der Fachsprache heißt, gerollt werden.

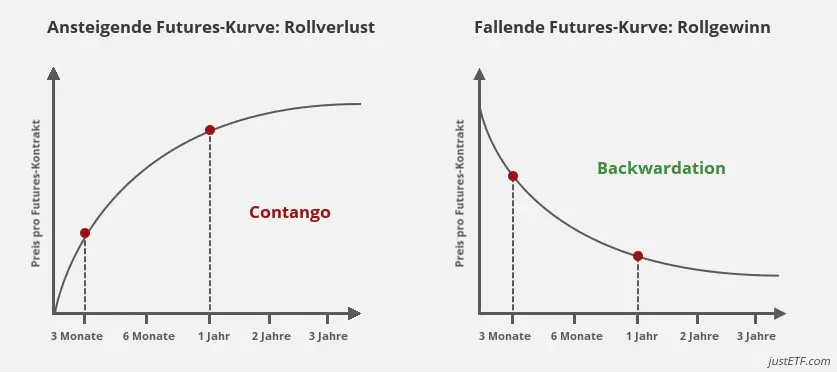

Ist der Kontrakt mit der längeren Laufzeit, der beim Umschichten gekauft wird, etwa teurer als der auslaufende Kontrakt, wird durch den Rolleffekt ein Verlust verursacht.

Dieser wird als Rollverlust bezeichnet und heißt Contango.

Aber es kann auch zur gegenteiligen Situation kommen.

Gibt es einen Preisabschlag, spricht man von Backwardation. Diese führt zu einem Rollgewinn.

Dies wird durch folgende Abbildung deutlich:

Rolloptimierte Varianten

ETFs auf Rohstoffe gibt es auch als rolloptimierte Versionen. Bei diesen Indexfonds versuchen die Fondsmanager durch ein geschicktes Verkaufen der Terminkontrakte den Rollmechanismus zu überlisten.

Beispiele für Rohstoff-Indizes

In der Regel basieren breit aufgestellte Rohstoff-ETFs sowohl auf Edelmetallen, Industriemetallen, Agrarrohstoffen als auch auf Energie.

Dabei gibt es unterschiedliche Indizes, u. a. die Folgenden:

- Der Rogers International Commodity Index (RICI) ist ein breiter Rohstoffindex, der Zugang zu 37 Rohstoffen bietet. Die Zusammensetzung orientiert sich am weltweiten Verbrauch und der Liquidität der einzelnen Rohstoffe.

- Der Thomson Reuters/CoreCommodity CRB Index ist ein breiter Rohstoffindex, der Zugang zu 19 Rohstoffen bietet. Abhängig von ihrer Liquidität werden bei diesem Index die Rohstoffe in vier Gruppen eingeteilt und innerhalb dieser gleichgewichtet.

- Der Bloomberg Commodity Index bietet Zugang zu Futures auf 20 Rohstoffe, aus den Bereichen Energie, Edelmetalle, Industriemetalle, Lebendvieh und Agrarrohstoffe.

- Und der Commerzbank Commodity (CoCo) ex-Agriculture Monthly EUR Hedged Index bietet Zugang zu den 12 liquidesten und bedeutendsten Rohstoffen, die durch Terminkontrakte abgebildet werden. Alle Rohstoffe sind ursprünglich gleichgewichtet.

Bei justetf sind aktuell 27 verschiedene Rohstoff-ETFs gelistet.

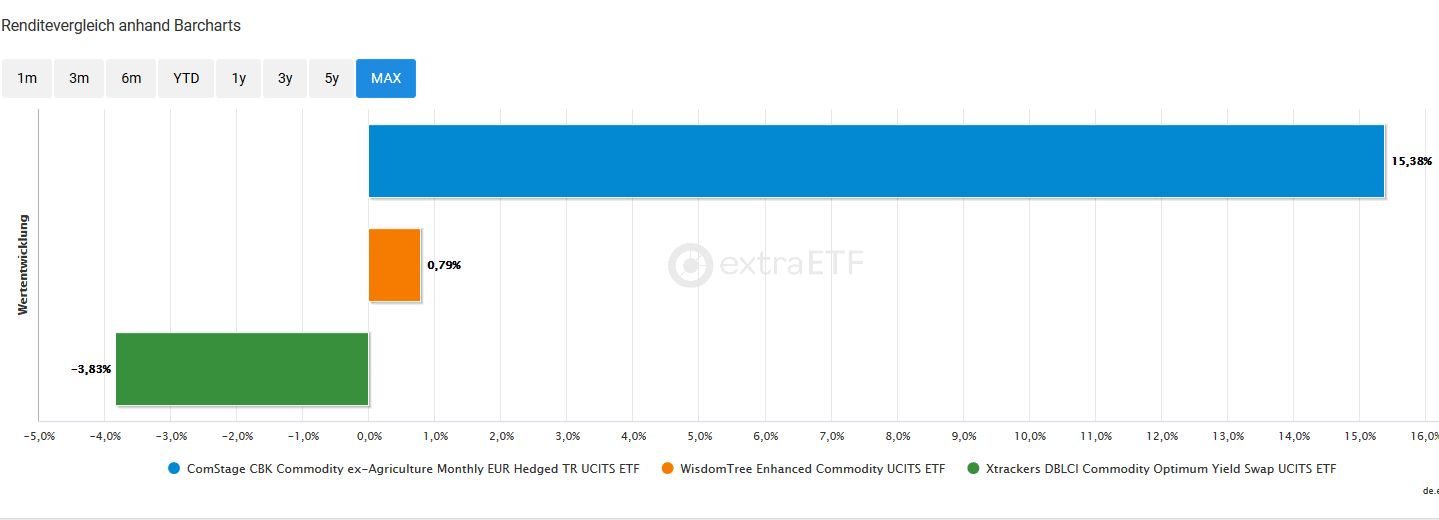

Dabei reicht das Spektrum zum Beispiel vom ComStage Commerzbank Commodity ex-Agriculture Monthly EUR Hedged TR UCITS ETF (WKN ETF099), der Zugang zu den 12 liquidesten und bedeutendsten Rohstoffen bietet, die durch Terminkontrakte abgebildet werden, bis zum Xtrackers DBLCI OY Balanced UCITS ETF 1C (EUR hedged) (WKN DBX1LC), der die Wertentwick-lung von 14 Rohstoffen abbildet. Dabei versucht der ETF die Roll-Rendite zu optimieren.

Oder der WisdomTree Enhanced Commodity UCITS ETF USD Acc (WKN A2AE1R), der in einen Rohstoff-Korb investiert, welcher breiten Zugang zu verschiedenen Rohstoffen liefert aus Energie, Landwirtschaft, Industriemetalle und Edelmetallen.

Die Wertentwicklung des Index wird im Fonds synthetisch durch Finanz-Tauschgeschäfte (Swaps) nachgebildet. Der WisdomTree Enhanced Commodity UCITS ETF USD Acc hat ein Fondsvolumen von 199 Mio. Euro, ist älter als 3 Jahre und in Irland aufgelegt.

Dabei haben sich diese drei Rohstoff-ETF wie folgt entwickelt:

Quelle: extraETF

Ein Rohstoff-ETF ist im Grunde genommen ein interessantes Investment, das zur Diversifikation deines Portfolios beiträgt.

Allerdings sollte man sich schon etwas genauer mit dem zugrundeliegenden Index und den ihn abbildenden ETFs auseinandersetzen.

Kauft der jeweilige Rohstoff-ETF tatsächlich Rohstoff-Futures oder verwendet er einen Swap?

Achte auf jeden Fall auf die Entwicklung an den entsprechenden Rohstoff-märkten.

Jetzt haben wir ausgewählte ETFs zu den Anlageklassen

- Aktien

- Anleihen

- Immobilien

- Rohstoffe

kennengelernt.

Im Folgenden wollen wir uns ansehen, wie dein ETF-Portfolio auf Basis der modernen Portfoliotheorie konkret aussehen könnte.

So könnte dein ETF-Portfolio mit dem ETF-Finder aussehen

| Anlage-klasse | ETF | WKN | Fonds-volu-men | TER | Rendite

1 Jahr |

| Aktien | db x-trackers MSCI AC World Index UCITS ETF (DR) 1C | A1W8SB | 247 Mio. | 0,40 % | 3,37 % |

| Anleihen | ComStage iBoxx EUR Liquid Sovereigns Diversified Overall TR UCITS ETF | ETF500 | 202 Mio. | 0,12 % | 8,80 % |

| Immo-bilien | Lyxor FTSE EPRA/NAREIT Global Developed UCITS ETF Dist (EUR) | LYX0Y2 | 84 Mio. | 0,45 % | 10,59 % |

| Roh-stoffe | ComStage Commerzbank Commodity ex-Agriculture Monthly EUR Hedged TR UCITS ETF | ETF099 | 249 Mio. | 0,35 % | -2,31 % |

| Festgeld | Beispiele u. a. bei https://www.weltsparen.de/festgeld | 10.000,- | 5 Jahre | bis zu | 1,6 % (Schwe-den)

2,05 % (Ita-lien) |

Ein konkretes ETF-Portfolio würde aus mindestens einem Aktien-ETF bestehen, zum Beispiel einem ETF auf den MSCI All Country World Index.

Für den Beginn reichen 25 EUR pro Monat für einen ETF auf den MSCI All Country World Index.

Und wenn du die nächste Gehaltserhöhung bekommst, nimmst du nach und nach einen nach dem anderen ETF-Baustein hinzu.

Jedenfalls kannst du dich jetzt nicht mehr damit herausreden, dass dir das entsprechende Finanz-Know how fehlen würde.

Doch dies ist nur ein Vorschlag von mir. Vielleicht sieht deine Auswahl anders aus?

Und denk dran:

Die Börse ist keine Einbahnstraße, sondern es kann jederzeit auch für eine gewisse Zeitspanne bergab gehen.

Doch die Börsen dieser Welt haben sich bisher noch von jedem Kurseinbruch oder schlimmer noch – Börsencrash – stets wieder erholt und später neue Höchststände erreicht.

Vielen Dank für den ausführlichen Artikel!

Ich plane, 150 € monatlich über einen (Aktien-)ETF Sparplan anzulegen. Laut diesem Artikel wäre dafür eine Aufteilung auf zwei ETFs (MSCI World und EM), ggf. sogar drei ETFs (+stoxx Europe 600) sinnvoll. Aus anderen Quellen kenne ich aber vermehrt die Aussage, dass bei so geringen monatlichen Sparbeträgen eine Aufteilung auf mehrere ETFs nicht sinnvoll ist (aufgrund der Gebühren) und man sich daher unter 300-400€ Sparbetrag besser auf einen einzigen ETF auf den den MSCI World fokussieren solle. Das auch vor dem Hintergrund, dass die Anlage in ETFs als langfristige Anlage gedacht ist, die Aktionen zu kostenlos besparbaren ETFs aber meist alle nach wenigen Jahren wieder auslaufen oder gern seitens der Broker vorzeitig beendet werden und man daher auf Dauer eben doch mit den Ordergebühren kalkulieren müsse. Wie stehen Sie zu dieser Aussage? Bzw. wie verhält es sich bei der von Ihnen im Artikel vorgeschlagenen Splittung auf zwei oder drei ETFs mit den Kosten im Vergleich zu einem einzelnen ETF über den gesamten Sparbetrag?

Mittlerweile gibt es mehrere Low-Cost-Broker wie z. B. Trade Republic.

Dort stehen aktuell 322 verschiedene ETFs als ETF-Sparläne dauerhaft ohne Ordergebühren zur Verfügung.

So kann man bedenkenlos 2 oder 3 Sparpläne einrichten, was bereits ab 25 Euro pro Sparplan und Monat geht.

Ich würde auch noch einen Immbilien-ETF hinzunehmen.

Viel Erfolg!

Beste Grüße

Jürgen

Die Angaben zu der Anzahl der verschiedenen Unternehmen in den MSCI-Indizes stimmen leider nicht ganz, der ACWI z. B. hat sogar über 2.800 (und nicht nur über 2.500). Das liegt am EM, der mehr hat als 800 Unternehmen.

Vielen Dank für den Hinweis, die Angaben zum MSCI All Country World Index und zum MSCI Emerging Markets Index sind mittlerweile korrigiert.