ETFs werden immer bekannter und da ist für manche Leser:innen auch die ETF Historie interessant. Wie und wo sind sie entstanden und seit wann gibt es sie bei uns? Mehr Infos in diesem Blogpost.

ETF Historie: Es begann mit Fonds

Die Idee von Investmentfonds, auch bekannt als Fonds, geht auf das 18. Jahrhundert zurück, genauer auf das Jahr 1774. Dieser damalige Fonds griff bereits zahlreiche Prinzipien auf, die auch heute noch für die alleine in Deutschland über 7.000 zugelassenen modernen Investmentfonds gelten.

Erster Fonds 1774

Bis vor einiger Zeit war man der Meinung, dass es den ersten Investmentfonds im Jahre 1836 gab und dieser von der „West Cornwall Mines Investment Company“ herausgegeben wurde. Inzwischen sind Fachleute jedoch der Meinung, dass der erste Investmentfonds bereits im Jahre 1774 ins Leben gerufen wurde. Der Gründer des ersten Investmentfonds nach heutigem Verständnis war der Niederländer Abraham van Ketwich.

„Eintracht macht stark“

Abraham van Ketwich gab seinem Fonds den Namen „Eendracht Maakt Magt“, was ins Deutsche übersetzt bedeutet „Eintracht macht stark“. Damals wurden 2.000 Fondsanteile ausgegeben und es wurden die exakten Rechte der Investoren (Anteilsinhaber) im Prospekt des Fonds definiert.

Schon damals gab es eine Fondsprospekt

Bis heute hat sich der Prospekt in der Praxis gehalten, denn jeder Fonds muss ein Fondsprospekt emittieren. Auch die Risikostreuung war damals schon ein Begriff, denn das durch die Ausgabe der Fondsanteile erhaltene Kapital sollte möglichst breit gestreut werden, mindestens in 2.000 verschiedene Titel, und zwar weltweit.

Anlagerichtlinien und Gebühren des ersten Fonds

Zudem war in den Anlagerichtlinien dieses ersten Fonds genau festlegt, in welche Regionen investiert werden durfte, nämlich vorwiegend in Europa, den niederländischen Kolonien und in Mittel- sowie Südamerika. Investiert wurde allerdings nicht in Aktien, sondern vielmehr in Rentenpapiere, also in Anleihen. Die Gebühren waren damals aus heutiger Sicht traumhaft gering. Der Ausgabeaufschlag betrug nur 0,5 Prozent und die Managementgebühr lag lediglich bei 0,2 Prozent im Jahr. Die kalkulierte Rendite von etwa vier Prozent wurde zudem kontinuierlich erreicht.

Fonds in Deutschland

Nach dem ersten Fonds aus dem Jahre 1774 dauerte es noch viele Jahrzehnte, bis auch in Deutschland der erste Investmentfonds aufgelegt wurde. Bekannt ist auf jeden Fall, welches der erste Aktienfonds Deutschlands gewesen ist.

Fraglich ist, ob es zuvor bereits andere Fonds gegeben hat, die zum Beispiel in Anleihen investiert haben, da im Zuge des 2. Weltkrieges zahlreiche Dokumente zerstört wurden, die ein eventuelles Existieren deutscher Investmentfonds hätten belegen können.

Erster deutscher Aktienfonds

Daher möchten wir uns dem ersten Aktienfonds in Deutschland zuwenden, denn dessen Gründung und Bestehen ist zweifelsfrei zu belegen. Und zwar handelt es sich bei diesem Fonds um den „Fondak“, dessen Name aus einer Mischung aus „Fonds“ und „Aktien“ besteht.

Gegründet wurde der Fondak Aktienfonds Ende Oktober des Jahres 1950. Den Fonds gibt es übrigens noch heute, und der Anlageschwerpunkt liegt im Bereich der DAX- und MDax-Werte. Seit Gründung konnte der Fondak Fonds einen Wertzuwachs von nahezu unvorstellbaren 43.000 Prozent erreichen. Wer also damals (1950) beispielsweise umgerechnet 500 Euro investiert hat, der besitzt heute ein Vermögen von ca. 215.000 Euro.

Breites Spektrum an Investmentfonds für alle Anlageklassen

Fonds haben sich im Laufe der Jahre als beliebtes Anlagevehikel etabliert. Insbesondere für Kleinanleger, die nicht die Mittel haben, direkt in einzelne Wertpapiere oder andere Anlageklassen zu investieren. Sie bieten Anlegern die Möglichkeit, ein diversifiziertes Portfolio aufzubauen und von der Professionalität von Fondsmanagern zu profitieren. Allerdings sollten Anleger beachten, dass Fonds wie jedes andere Anlageprodukt auch Risiken beinhalten.

Im Laufe der Jahre wurden immer mehr Fonds aufgelegt, die sich an unterschiedliche Anlagebedürfnisse und -strategien richteten. Heute gibt es allein in Deutschland tausende von Fonds, die sich aus verschiedenen Anlageklassen zusammensetzen und Anlegern eine Vielzahl von Möglichkeiten bieten, ihr Geld zu investieren:

- Aktienfonds

- Rentenfonds

- Immobilienfonds

- Rohstofffonds

- Währungsfnds

- Geldmarktfonds

- Mischfonds

um nur die wichtigsten zu nennen.

Und auch wenn die Fonds von der Struktur her noch viel mit den ersten Fonds gemeinsam haben, so ist dennoch auch eine Weiterentwicklung zu erkennen. Unter anderem Exchange Traded Funds (ETFs) sind hier nur ein Beispiel dafür, wie sich die Fondsanlage nach und nach verändert hat.

Das Fondswesen als wichtiger Bestandteil der Finanzindustrie

Das Fondswesen in Deutschland hat sich im Laufe der Jahre stetig weiterentwickelt und ist heute ein wichtiger Bestandteil der Finanzindustrie. Investmentfonds werden von vielen Anlegern als sichere und zugängliche Anlageform geschätzt und haben sich als wichtiges Instrument für den Vermögensaufbau etabliert.

Tausende Fonds weltweit

Zum Ende des Jahres 2021 wurden weltweit über 131.800 offene Investmentfonds verwaltet. Davon sind alleine über 46.000 Fonds weltweit Aktienfonds. Sie werden von verschiedenen Asset-Management-Unternehmen angeboten und bieten Anlegern die Möglichkeit, in eine breite Palette von Anlageklassen zu investieren. Die meisten Fonds sind offene Fonds, was bedeutet, dass Anleger jederzeit Anteile erwerben oder verkaufen können. Es gibt auch geschlossene Fonds, die nur während einer begrenzten Zeitspanne Anteile verkaufen und danach geschlossen werden.

ETF-Historie: ETFs als nächste Entwicklungsstufe

Während Fonds also bereits seit mehr als 200 Jahren existieren, handelt es sich bei ETFs um ein vergleichsweise junges Anlagevehikel. Dessen Entwicklung ist eng mit dem Ansatz des indexbasierten oder auch passiven Investierens verbunden.

Der Ursprung der ETF Historie liegt in den USA

Die Entstehung von börsengehandelten Indexfonds, auch bekannt als Exchange-Traded Funds (ETFs), geht auf das Jahr 1971 zurück. Damals legte Wells Fargo den ersten ETF für den Samsonite Pension Fund auf. Dieser ETF war jedoch nur für institutionelle Anleger bestimmt. Und es dauerte bis 1975, als Vanguard Group den ersten Indexfonds für den breiten Publikumsmarkt herausbrachte.

Im Laufe der Jahre wurden ETFs immer weiter entwickelt und 1990 spielte die Toronto Stock Exchange eine wichtige Rolle bei der Einführung des ersten Indexfonds, der an einer Börse gelistet wurde. Dieser Exchange Traded Funds (ETF) wurde später von iShares übernommen und ist heute als iShares S&P/TSX 60 Index ETF (XIU) erhältlich.

Der erste ETF in den USA, der SPDR S&P 500 ETF Trust (SPY), wurde 1993 von State Street Global Advisors an der New York Stock Exchange eingeführt. In Deutschland und Europa folgten die ersten ETFs auf den EURO STOXX 50 und den STOXX Europe 50 Index von Merrill Lynch International im Jahr 2000.

ETFs gewinnen stetig an Beliebtheit

Seit ihrer Markteinführung haben ETFs an Beliebtheit gewonnen, da sie günstige Kosten, eine gute Steuereffizienz und Flexibilität bieten.

Mittlerweile gibt es weltweit über 9.000 ETFs mit einem verwalteten Vermögen von über 9 Billionen US-Dollar (ETFGI.com). Trotz ihrer über 30-jährigen Geschichte gelten ETFs immer noch als relativ neues Anlagevehikel im Vergleich zu traditionellen Fonds.

Die Integration von ETFs in die Prozesse von Anlageberatern und Clearing-Firmen kann aufgrund ihrer besonderen Eigenschaften komplex sein. Viele Anlageberater haben ihre Vergütungsmodelle nicht angepasst, um sicherzustellen, dass sie auch für den Einsatz von ETFs im Kundenportfolio entlohnt werden. Dies führt häufig dazu, dass die Motivation dieser Berater, sich detailliert mit dem Thema ETFs auseinanderzusetzen, gering ist. Trotzdem hat sich das Interesse an ETFs in den letzten Jahren erhöht, insbesondere unter institutionellen Investoren und Vermögensverwaltern.

Verschiedene Arten von ETFs

Es gibt verschiedene Arten von ETFs, die sich nach ihrem Anlageziel unterscheiden. Einige ETFs sind auf den Kauf von Aktien eines bestimmten Indexes wie dem S&P 500 ausgelegt und andere können in Anleihen, Immobilien, Rohstoffe oder Währungen investieren. ETFs bieten auch die Möglichkeit, in Nischenmärkte wie Emerging Markets oder grüne Technologien zu investieren. Es ist wichtig zu beachten, dass auch ETFs wie jedes andere Anlageprodukt Risiken beinhalten. Außerdem ist wichtig, sie im Kontext einer ganzheitlichen Anlagestrategie zu betrachten.

ETP s als übergeordnete Kategorie

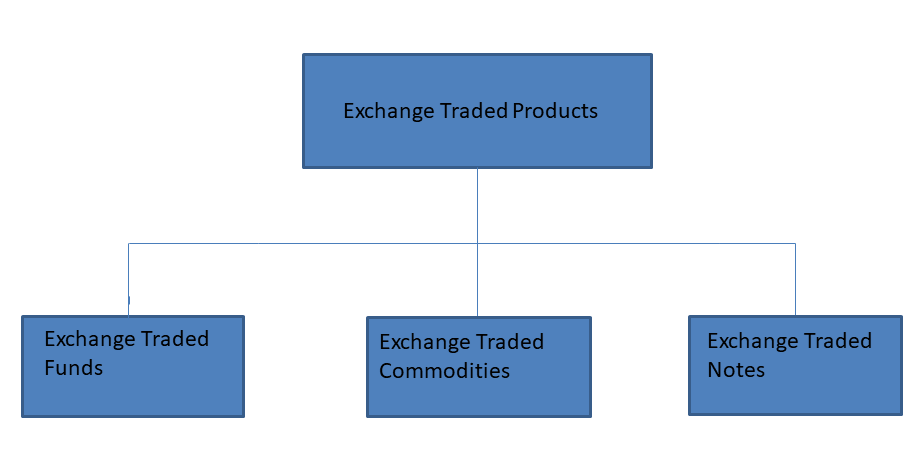

In den vergangenen Jahren hat sich neben ETFs eine Reihe weiterer börsengehandelter Instrumente etabliert, die über ähnliche Eigenschaften verfügen. Zu den wichtigsten Vertretern zählen Exchange Traded Commodities (ETCs) und Exchange Traded Notes (ETNs). Übergeordnet werden ETFs, ETCs und ETNs auch als Exchange Traded Products oder ETPs bezeichnet.

Das Angebot an ETFs in Deutschland steigt kontinuierlich an

Die ETF Historie in Deutschland ist noch jung. Sie startet im Jahr 2000 (siehe oben) und markiert den Beginn einer neuen Ära des Anlegens in Deutschland.

Im Laufe der Jahre wurde das Angebot an ETFs in Deutschland immer größer und umfasste mittlerweile verschiedene Anlageklassen wie Aktien, Anleihen, Rohstoffe und alternative Anlageformen. Die ETFs wurden von Anlegern begeistert aufgenommen und konnten in den folgenden Jahren deutliche Zuflüsse verzeichnen.

Mitte des Jahres 2022 standen in Deutschland nach Angaben von ETFGI.com über 1.900 ETFs mit einem Anlagevolumen von mehr als 200 Milliarden Euro zur Verfügung. ETFs haben sich in Deutschland zu einer beliebten Anlageform entwickelt.

Faktoren für den Erfolg von ETFs in Deutschland

Ein wichtiger Faktor für den Erfolg von ETFs in Deutschland war die Tatsache, dass sie Anlegern die Möglichkeit boten, einfach und günstig in breit gestreute Indexfonds zu investieren. Im Gegensatz zu klassischen Fonds, die meist eine aktive Fondsmanagerstrategie verfolgten, folgten ETFs einem passiven Anlagestil. Sie versuchen, die Wertentwicklung eines bestimmten Index möglichst genau abzubilden. Dies führte zu geringeren Kosten und in der Regel auch zu besseren Renditen für Anleger.

Neben der Kostenreduktion boten ETFs auch eine höhere Transparenz und Liquidität im Vergleich zu klassischen Fonds. Anleger können jederzeit ihre ETF-Anteile an der Börse kaufen oder verkaufen, ohne dass es zu zeitlichen Verzögerungen oder Preisabschlägen kam. Auch die Verwaltung von ETF-Portfolios ist einfacher und flexibler, da Anleger jederzeit einzelne ETFs hinzufügen oder entfernen können, um ihr Portfolio anzupassen.

Insgesamt hat sich die Einführung von ETFs in Deutschland als großer Erfolg erwiesen und sie haben sich zu einer wichtigen Anlageform entwickelt,

Vorteile von ETFs

Der Hauptvorteil von ETFs gegenüber anderen Anlagevehikeln wie aktiv verwalteten Fonds ist ihre geringere Kostenstruktur. ETFs haben in der Regel niedrigere Gebühren, da sie einen passiv verwalteten Ansatz verfolgen und nicht darauf abzielen, den Markt zu schlagen. Dies kann dazu beitragen, dass ETFs im Vergleich zu aktiv verwalteten Fonds eine bessere Performance erzielen.

Ein weiterer Vorteil von ETFs ist ihre hohe Liquidität und Transparenz. ETFs werden an Börsen gehandelt und können während der Handelszeiten zu jeder Zeit gekauft und verkauft werden. Sie bieten auch eine hohe Transparenz, da sie ihre Portfoliobestände täglich veröffentlichen.

Nachteile von ETFs

Trotz ihrer vielen Vorteile gibt es auch einige Nachteile beim Einsatz von ETFs. Ein wichtiger Nachteil ist, dass ETFs wie jedes andere Anlagevehikel Risiken beinhalten und es wichtig ist, sie in den Kontext einer ganzheitlichen Anlagestrategie zu betrachten. ETFs können auch zu einer Überdiversifikation führen, wenn sie nicht sorgfältig ausgewählt werden, was zu einer Verwässerung der Performance führen kann.

Fazit zur ETF Historie: ETFs sind eine bedeutende Finanzinnovation

Insgesamt hat sich die Popularität von ETFs in den letzten Jahren erhöht und sie haben sich als wertvolles Anlagevehikel etabliert. Sie bieten Anlegern die Möglichkeit, in eine Vielzahl von Märkten und Anlageklassen zu investieren und stellen aufgrund ihrer geringen Kostenstruktur gegenüber aktiv verwalteten Fonds eine attraktivere Alternative zu diesen dar.

ETFs können jedoch auch Risiken beinhalten und es ist wichtig, sie im Kontext einer ganzheitlichen Anlagestrategie zu betrachten.

In den letzten Jahren hat sich das Angebot an ETFs stark erweitert und es gibt mittlerweile ETFs auf fast jeden Markt und jede Anlageklasse.

Es ist wichtig, sorgfältig zu recherchieren und den oder die für die individuellen Ziele und Risikotoleranz am besten geeignete ETFs auszuwählen. Trotz ihrer Beliebtheit sind ETFs jedoch immer noch ein relativ neues Anlagevehikel und es ist wichtig, sich über ihre Funktionsweise und Risiken im Klaren zu sein, bevor man in sie investiert.