Geldanlage hat ein theoretisches Fundament. Die Moderne Portfoliotheorie und ihre Weiterentwicklungen bilden heute die Basis der aktuellen Kapitalmarkttheorie. Dabei werden u. a. sogenannte Multi-Faktor-Modelle diskutiert, die erklären, welche Faktoren die Rendite beeinflussen.

Hier zunächst ein Überblick über den Artikel:

[lwptoc]

Moderne Portfoliotheorie: Ausgangspunkt für Multi-Faktor-Modelle

Die Portfoliotheorie ist ein Teilgebiet der Kapitalmarkttheorie und untersucht das Investitionsverhalten an Kapitalmärkten, wie z. B. dem Aktienmarkt.

Die moderne Portfoliotheorie geht auf eine Arbeit des US-amerikanischen Ökonomen Harry M. Markowitz aus dem Jahr 1952 zurück.

Er traf bestimmte Annahmen über das Verhalten von Investoren und erzielte so Aussagen über deren Investitionsverhalten.

Seine Arbeit war zum Zeitpunkt ihres Erscheinens revolutionär, und er erhielt 1990 den Wirtschaftsnobelpreis dafür.

Spätere Entwicklungen wie das

- Single-Index-Modell,

- das Capital Asset Pricing Model und

- die heute vorherrschende Arbitragepreistheorie

sind Weiterentwicklungen von Markowitz’ Portfolio-Selection-Theorie.

Markowitz führte erstmals einen theoretischen Nachweis über die positive Auswirkung von Diversifikation auf Risiko und Rendite des Gesamtportfolios.

Da die Risiken der Einzelanlagen verschieden sind, werden sie im gesamten Portfolio geringer.

Kern der Portfoliotheorie ist die Unterscheidung in systematisches und unsystematisches Risiko.

Dem systematischen Risiko sind alle Wertpapiere am Markt unterworfen, es kann somit nicht diversifiziert werden und ist das Risiko des Anlegens selbst.

Das unsystematische Risiko hingegen ist das Risiko, das sich durch Diversifikation, also mit steigender Anzahl an verschiedenen Wertpapieren, verringern lässt.

Daher können Anleger für dieses Risiko am Markt keine Prämie erwarten.

Kernaussage der Modernen Portfoliotheorie ist, dass sich bis zu 90 Prozent der Rendite einer Geldanlage durch Diversifikation in unterschiedliche Anlageklassen ergeben und lediglich 10 Prozent durch die Auswahl von Wertpapieren innerhalb einer Anlageklasse.

Capital Asset Pricing Modell

Das Capital Asset Pricing Model (CAPM) wurde von William F. Sharpe, John Lintner und Jan Mossin in den 1960er Jahren unabhängig voneinander entwickelt und baut auf der Portfoliotheorie von Harry M. Markowitz auf.

Das CAPM ist ein Kapitalmarktgleichgewichtsmodell, das die Portfoliotheorie um die Frage erweitert, welcher Teil des Gesamtrisikos eines Investitionsobjekts nicht durch Risikostreuung (Diversifikation) zu beseitigen ist und erklärt, wie risikobehaftete Anlagemöglichkeiten im Kapitalmarkt bewertet werden.

Dabei wird die Rendite eines Wertpapiers – zum Beispiel von Aktien – durch drei Parameter bestimmt:

- den Zinssatz für risikofreie Anlagen;

- den Marktpreis des Risikos bzw. die Risikoprämie;

- den sogenannten Beta-Faktor, der die Abhängigkeit des jeweiligen Wertpapiers vom Marktrisiko beschreibt.

Der Kern des CAPM beschreibt eine lineare Abhängigkeit der zu erwartenden Rendite einer Kapitalanlage von nur einer Risikoeinflussgröße (Ein-Faktor-Modell).

Ziel des CAPM ist es letztlich, Gleichgewichtskurse für einzelne riskante Anlagemöglichkeiten (im Folgenden: Wertpapiere) im Portfoliozusammenhang unter Unsicherheit (Entscheidung unter Risiko) herzuleiten.

Gegenstand der Portfoliotheorie ist die Investitionsentscheidung eines (zumeist) risikoaversen Anlegers bei der Auswahl aus risikobehafteten und risikolosen Wertpapieren.

Unter der Normalverteilungsannahme für Wertpapierrenditen ist diese Entscheidung alleine von der erwarteten Rendite und dem Risiko der Wertpapiere abhängig.

Dabei wird die erwartete Rendite aus dem Mittelwert und das Risiko aus der Standardabweichung vergangener Kursdaten abgeleitet.

Grundgedanke der Portfoliotheorie nach Markowitz ist die Möglichkeit der Diversifikation durch Bildung von Wertpapierportfolios.

Das CAPM geht nun einen Schritt weiter und bestimmt theoretische Gleichgewichtskurse, die sich einstellen, wenn risikoaverse Marktteilnehmer entsprechend der Portfoliotheorie effiziente Portfolios zusammenstellen.

Je höher der Beta-Faktor (siehe unten) eines Wertpapiers, desto höher fällt dessen erwartete Rendite aus und umgekehrt.

Mit anderen Worten:

Investoren sind nur dann bereit, ein Wertpapier mit einem hohen Risiko (β) zu halten, wenn eine entsprechend hohe Rendite zu erwarten ist.

In der Praxis zeigte sich allerdings, dass das CAPM die Renditen von risikobehafteten Wertpapieren nicht immer zutreffend schätzte.

Multi-Faktor-Modelle von Fama-French (Dreifaktorenmodell)

Das von den amerikanischen Ökonomen Eugene Fama und Kenneth French entwickelte Dreifaktorenmodell ist eines der grundlegenden Gedankengebäude der modernen Finanzwissenschaft zur Erklärung von Aktienrenditen.

Auf der Basis dieses Modells lässt sich begründen, warum Aktienstrategien nach dem Value-Prinzip oder mit Konzentration auf Small und Mid Caps überdurchschnittliche Renditen versprechen.

Es gibt inzwischen auch ETFs, die diese Erkenntnisse im Rahmen ihrer Anlagepolitik umsetzen.

Das traditionelle Capital Asset Pricing Model (CAPM) nutzt nur eine aktienspezifische Variable, das Beta, um die Rendite eines Portfolios oder einer Aktie mit der Marktrendite zu erklären.

Das Fama-French-Dreifaktorenmodell nutzt im Gegensatz dazu drei Variablen.

Fama und French stellten zunächst fest, dass Aktien mit zwei gewissen Eigenschaften besser als der Gesamtmarkt abschnitten:

- Aktien mit kleiner Marktkapitalisierung und

- Aktien mit einem hohen Verhältnis von Buchwert und Marktwert des Eigenkapitals, auch Valueaktien

- Deshalb erweiterten sie das CAPM um zwei Faktoren, die das Risiko der Aktien bezüglich der genannten Eigenschaften reflektieren.

Das Fama-French-Dreifaktorenmodell wurde im Laufe der Jahre bereits mehrfach zu Multi-Faktor-Modellen erweitert.

Das Vierfaktorenmodell von Mark Carhart (1997) erweitert das ursprüngliche Modell um einen zusätzlichen Momentum-Faktor, welcher in Vorjahresgewinner investiert und Vorjahresverlierer leerverkauft.

Das 2003 veröffentlichte Fünffaktorenmodell von Lubos Pastor und Robert F. Stambaugh ergänzt darüber hinaus einen Liquiditätsfaktor als weiteren Risikofaktor.

Dieser besagt, dass illiquide Aktien dem Investor ein zusätzliches Risiko-Premium bieten müssen.

Beide Erweiterungen trugen dazu bei, die unerklärte Differenz (alpha) zu minimieren.

Zum besseren Verständnis ist die Kenntnis von Alpha und Beta empfehlenswert.

Alpha und Beta in der Kapitalmarkttheorie

Alpha ist ein statistisches Maß für die Wertentwicklung.

Es gibt an, in welchem Ausmaß ein Fonds sich abweichend von der zugrundeliegenden Maßgröße (Benchmark) entwickelt.

Das Alpha misst jenen Teil der Rendite, der nicht mit der allgemeinen Marktentwicklung zu erklären ist, sondern auf der Auswahl von Aktien innerhalb dieses Marktes beruht.

Damit reflektiert Alpha den Erfolg des Fondsmanagements.

Beta ist ein Begriff aus dem Capital Asset Pricing Modell (CAPM) von William Sharpe.

Es misst die Volatilität eines Investments in Bezug auf eine Maßgröße (Benchmark).

Mittels des Betas lassen sich Aussagen über das Risiko eines Fonds im Vergleich zu seinem Index treffen.

Generell impliziert ein positives Beta, dass mit einem Anstieg des Index‘ auch ein Anstieg des Fondspreises verbunden ist, während ein negatives Beta ein Sinken des Fondspreises impliziert.

Ein Beta von 1 entspricht dabei der Marktrendite.

Fonds mit einem höheren Beta als es ihr Referenzindex hat, schwanken insgesamt stärker (höheres Risiko) als Fonds mit einem niedrigeren Beta als 1 (niedrigeres Risiko).

Und weil Faktor-ETFs ihren Referenzindex schlagen wollen, heißen sie auch Smart (= kluge, intelligente)-Beta-ETFs.

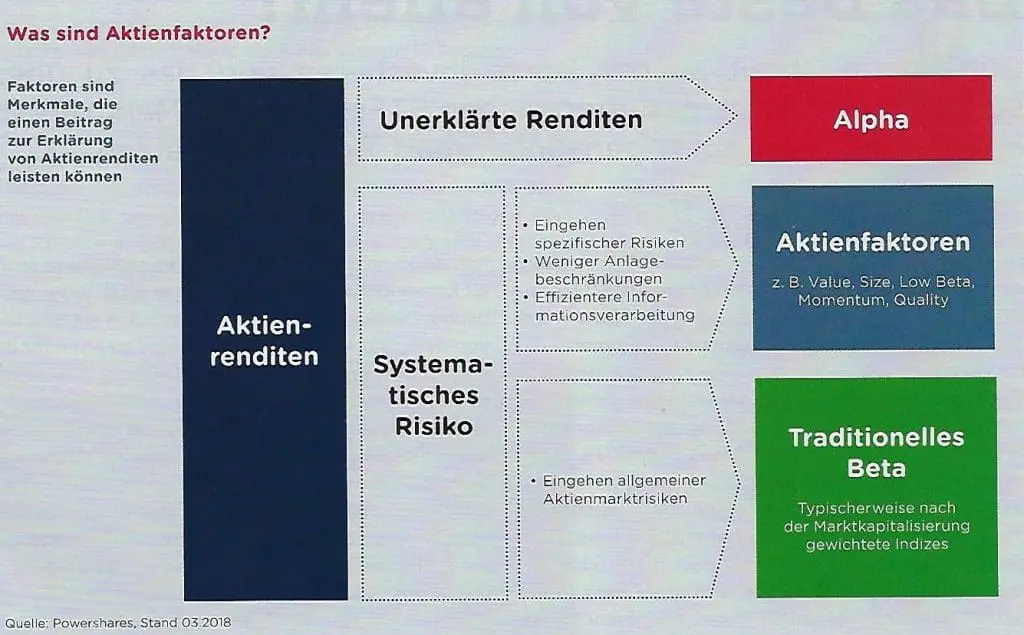

Das Zusammenspiel von Alpha, Beta und den Aktienfaktoren wird u. a. durch folgende Abbildung deutlich:

Abbildung: Entnommen aus: ETF-EXTRAMAGAZIN-Spezial, September 2018, S. 7.

Dabei entpuppt sich Faktorinvesting immer mehr als echte dritte Säule der Kapitalanlage mit klarer Abgerenzung zu traditionellen aktiven und passiven Ansätzen.

Multi-Faktor-Modelle in der modernen Kapitalmarktforschung

Die Forschung ist also nicht beim Dreifaktorenmodell stehengeblieben.

In der Investmentpraxis und bei der Konstruktion von ETFs wird jedoch meist auf die fünf am besten erforschten Faktoren abgestellt:

- Value, also Aktien mit niedriger Bewertung,

- Quality, verstanden als Aktien ertragsstarker Unternehmen mit goldener Bilanz,

- Low Volatility, also Aktien mit niedriger bzw. unterdurchschnittlicher Volatilität (Schwankungsbreite),

- Size, Aktien mit geringer Marktkapitalisierung,

- Momentum, also Aktien, deren Kurse sich besser als der Gesamtmarkt entwickeln.

Die wichtigsten Faktoren der Multi-Faktor-Modelle im Überblick

Value

Von Benjamin Graham stammt das bekannte Zitat, dass ein gutes Unternehmen kein gutes Investment ist, wenn die Aktien zu teuer sind.

Aktienkurse spiegeln also den Wert eines Unternehmens wider.

Value-Aktien sind hierbei unterbewertete Titel.

Für die Praxis und für die Konstruktion eines Value-ETF reicht solch eine unscharfe Definition jedoch nicht aus.

Gefragt sind exakte Kriterien, nach denen der Computer die entsprechenden Aktien selektieren kann, um damit anschließend das ETF-Portfolio zusammenzustellen.

Die ETF-Anbieter verwenden unterschiedliche Algorithmen, um Value-Aktien zu identifizieren.

Eine der bekanntesten Kennzahlen zur Beurteilung der Kostengünstigkeit einer Aktie ist das Kurs-/Gewinn-Verhältnis (KGV).

Doch auch andere Kennzahlen der Fundamentalanalyse spielen eine Rolle.

Zu seiner Bekanntheit haben dem Faktor Value vor allem Eugene Fama und Kenneth French in den 1990er-Jahren verholfen.

Inzwischen notieren allein schon rund 30 verschiedene Value-ETFs an der Deutschen Börse.

Quality

Ein gutes Unternehmen erwirtschaftet mehr als es ausgibt und sein Wert wird zwangsläufig weiter steigen.

Anleger setzen hier auf krisenfeste und profitable Firmen, die geringe Schulden aufweisen.

Qualitäts-Aktien-ETFs bieten Beteiligungen an Unternehmen, die Wettbewerbsvorteile nutzen können und zudem eine kompetente Unternehmensführung haben.

Diese stellt sicher, dass Gewinne eher an die Aktionäre weitergereicht werden als für eigennützige Zwecke verwendet werden.

Unternehmenskennzahlen wie

- Eigenkapitalrendite sowie

- die Differenz aus Cashflow und Investitionen im Verhältnis zu den Gesamtaktiva

können dabei eine wichtige Rolle spielen.

Low Volatility

Die Feststellung, dass risikoärmere Aktien langfristig eine mindestens äquivalente Wertentwicklung zeigen wie Aktien mit einem höheren Risiko stammt von Robert Haugen aus dem Jahr 1972.

Wer in schwankungsarme Aktien investierte, konnte nämlich den breiten Aktienmarkt in der Vergangenheit schlagen.

Als Risikomaß diente die historische Volatilität.

Dabei ist das Risiko-/Rendite-Verhältnis (Sharpe Ratio) im Vergleich zu volatilen Aktien höher.

So finden Anleger mittlerweile etliche Faktor-ETFs, die in Aktien mit niedriger Volatilität investieren.

Size

In der Vergangenheit hat sich immer wieder gezeigt, dass Aktien von Firmen mit einer geringen Marktkapitalisierung, sogenannte Small Caps, sich gerade in Bullenmärkten vorteilhafter entwickelten als marktkapitalstarke Unternehmen, sogenannte Large Caps.

Dieser Tatsache trägt der Faktor Size Rechnung.

Momentum

Das Momentum ist ein rein verhaltensorientierter Faktor, der wie die Volatilität anhand der Kurshistorie einer Aktie berechnet wird:

Anleger kaufen lieber Gewinner als Verlierer.

Wenn eine Aktie zulegt, steigt sie daher meist weiter.

Im Momentum wird die Geschwindigkeit bzw. die Stärke einer Kursbewegung gemessen.

Durch die fortlaufende Quantifizierung dieser „Schwungkraft“, d.h. deren Richtung bzw. Ab- oder Zunahme, ist das Momentum einer der wenigen Indikatoren, der auf einen bevorstehenden Trendwechsel hinweisen kann.

Es gilt also:

The trend is your friend.

Oft beginnen Auf- oder Abwärtstrends mit starken Kursbewegungen, die dann im Zeitablauf wieder an „Schwungkraft“ verlieren.

Diese „Schwungkraft“ der Kurse wird nun im Momentum analysiert, wobei sich die Beobachtungen auf die

- Kursrichtung,

- die Geschwindigkeit der Kursbewegung und

- auf die Veränderungsrate der Geschwindigkeit

beziehen.

Dividendenrendite

Beliebt sind darüber hinaus Strategien, die die Aktien eines breiten Index hervorheben, die eine hohe Dividende zahlen.

Das Schlagwort lautet hier ETF-Dividende.

Im Niedrigzinsumfeld ist die regelmäßige Ausschüttung von Unternehmen an Aktionäre für einige Investoren eine Art Zinsersatz.

Kennziffer ist hier die Dividendenrendite, die die ausgeschüttete Dividende zum Kurs der Aktie ins Verhältnis setzt.

Die kurzfristige Entwicklung von Faktoren vorherzusehen ist übrigens ähnlich schwierig, wie den Jahresendstand des S&P 500 zu prognostizieren.

Faktor-Investoren, die Multi-Faktor-Modelle anwenden, brauchen deshalb Durchhaltevermögen.

„Um eine Faktor-Prämie zu kassieren, muss meiner Ansicht nach das Exposure über einen kompletten Zyklus aufrechterhalten werden, also vielleicht zehn Jahre und mehr“,

sagt beispielsweise Experte Stephan Schrödl, Analyst bei Fondsconsult.

Nur wer das durchhalte, könne eine Prämie voll ausschöpfen.

Folgende Tabelle macht deutlich, welches Potenzial in Faktor-ETFs steckt:

| 05/2001-

05/2016 |

MSCI USA | MSCI USA Value | MSCI USA Small Cap | MSCI USA Momen-tum | MSCI USA Minimum Volatility | MSCI USA Quality | MSCI USA High Dividend |

| Perfor-mance | 125,45% | 169,02% | 245,30% | 229,77% | 246,24% | 174,35% | 189,26% |

Quelle: Kula, G./Raab, M./Stahn, S.: Beyond Smart Beta – Index Investment Strategies for Active Portfolio Management, Wiley Finance Series, Chichester 2017, S. 85 – 95.

Auf Investoren wartet jedoch schon hier der erste Fallstrick:

Zur Beurteilung der einzelnen Faktoren verwenden ETF- und Indexanbieter unterschiedliche Kennzahlen und Konzepte.

In Bezug auf die Effektivität der verschiedenen Faktoren dürfen sich Anleger ebenfalls keinen Illusionen hingeben:

Nicht alle Indikatoren funktionieren zu jeder Zeit gleich gut, und nicht jeder Indikator funktioniert in jeder Branche und in jeder Region.

Konsequenzen für Indexfonds: Smart-Beta-ETFs

Normalerweise beschränken sich ETF darauf, einen Marktindex nachzubilden.

Das Portfolio des Indexfonds besitzt danach die gleiche Zusammensetzung wie der jeweilige Referenzindex, das Anlagemanagement agiert rein passiv.

Der geringere Aufwand für Research und Umschichtungen macht sich in entsprechend in niedrigeren Kosten für ETF-Investoren bemerkbar.

ETF sind dadurch wesentlich günstiger als klassische Investmentfonds und erfreuen sich daher auch bei Privatanlegern immer größerer Beliebtheit.

Inzwischen gibt es am Markt eine neue Generation von ETFs, die sich von dem Prinzip der reinen Abbildung von Marktindizes abwenden.

Das Ziel dieser auch als Smart Beta-ETFs bezeichneten Fonds ist es, durch geeignete Index-Modifikationen bessere Ergebnisse zu erzielen als durch die reine Indexnachbildung.

Die theoretische Begründung dafür liefern vor allem Multi-Faktor-Modelle.

Die Modifikation geschieht dadurch, dass “unpassende” Titel aus der Indexnachbildung herausgefiltert werden oder die Gewichtungen im Index entsprechend verändert werden – manchmal auch durch eine Kombination aus beidem.

Bei herkömmlichen Marktindizes erfolgt die Gewichtung zum Beispiel nach der Marktkapitalisierung.

Dadurch sind “große” Unternehmen automatisch im Index überrepräsentiert, Small und Mid Caps dagegen unterrepräsentiert.

Eine Veränderung kann daher u. a. in der Gleichgewichtung der Titel unabhängig von der Marktkapitalisierung bestehen.

Eine andere Möglichkeit ist, große Unternehmen systematisch aus dem Index herauszunehmen und nur einen Indexausschnitt nachzubilden.

Analog lässt sich auch im Hinblick auf den Value-Ansatz verfahren.

Damit können gezielt ETFs konstruiert werden, die auf die höheren Renditeperspektiven von Small- und Mid Caps oder von Value-Aktien ausgerichtet sind.

Fazit: Multi-Faktor-Modelle auch für Privatanleger interessant

Bei der Umsetzung von Smart-Beta-Strategien sind ETFs ganz klar das Instrument der Wahl unter den Anlegern.

Solche Smart-Beta-ETFs sind nicht mehr rein passiv, sondern verfolgen teilweise einen aktiven Ansatz – allerdings im Unterschied zu aktiv gemanagten Investmentfonds nach einer automatischen Regel (Stichwort: regelbasierte Geldanlage).

Ihre Kosten sind höher als die von passiven ETFs, aber immer noch deutlich niedriger als die von aktiv gemanagten Fonds mit einem teuren Fondsmanagement.

Multi-Faktor-Modelle sind daher auch für Privatanleger eine interessante Investment-Alternative.

Insgesamt setzt sich Faktorinvesting auf der Basis von Multi-Faktor-Modellen immer mehr unter Anlegern durch.

Schöner Artikel, danke dafür! Ist bekannt, wie groß der Marktanteil von Multi-Factor-ETFs am gesamten ETF-Markt inzwischen ist und wie er sich entwickelt hat?

Was hältst du vom Political-Risk-Factor, der manchmal erwähnt wird, also z. B. Schwellenländer: Eigener Faktor oder rückführbar auf die im Text genannten (Size z. B.) – oder existiert er gar nicht?

Hallo,

vielen Dank für deine Meinung!

Wie groß der Markt for Single- und Multi-Faktor-ETFs ist, weiß ich nicht, aber er wächst.

Und Aktien von Schwellenländern sehe ich übrigens als eigene Anlageklasse, die risikoreicher ist, als Aktien aus Industrieländern.

Multi-Faktor-ETFs drehen sich fast immer um die bekannten 5,6 Faktoren.

Viele Grüße

Jürgen