Ältere Menschen ab 60 haben oft ein gewisses Vermögen aufgebaut und wissen aber nicht, wie sie dieses Geld – wenn zum Beispiel eine Lebensversicherung ausbezahlt wurde – heute anlegen sollen. Dieser Artikel bietet Denkanstöße u. a. für einen Finanzplan ab 60.

[lwptoc]

Die Deutschen werden immer älter

Der medizinische Fortschritt, eine gesunde Ernährung und ein größeres Gesundheitsbewusstsein mit der Folge eines oft gesünderen Lebensstils im Vergleich zu früheren Zeiten sorgen dafür, dass die Lebenserwartung der Menschen immer weiter ansteigt.

Belief sich die durchschnittliche Lebenserwartung bei einer Geburt in Deutschland 2015 für Männer auf 78,4 Jahre, waren es bei Frauen sogar 83,4 Jahre.

Damit hat sich die Lebenserwartung seit den 1870er Jahren mehr als verdoppelt.

So hat jedes dritte Mädchen, das heute geboren wird, beste Chancen, rund 100 Jahre alt zu werden.

Zudem hat sich in den letzten 50 Jahren die Zeitspanne zwischen dem Eintritt in den Ruhestand und dem Ableben mehr als verdoppelt:

Während Rentner in den 60er Jahren ihren Ruhestand gerade einmal zehn Jahre genießen konnten, sind es heutzutage bereits mehr als 20 Jahre.

Früher war manches besser

Wer vor zehn oder 20 Jahren in den wohlverdienten Ruhestand ging, besaß neben der auskömmlichen Rente oft eine eigengenutzte Immobilie oder verfügte über eine fällige Kapitallebensversicherung.

Mit dem Geld konnte er oder sie sich durch einfache Anlage auf dem Sparbuch oder selbst auf dem Tages- oder Festgeldkonto einen vergleichsweise komfortablen Lebensabend finanzieren.

Doch die Zeiten haben sich entscheidend geändert:

Fällige und zugleich zu versteuernde Lebensversicherungen sind heutzutage nicht nur für Senioren mehr eine Herausforderung als eine Freude.

Vor allem, weil sich die Zinsen dank der europäischen Zentralbankpolitik auf einen historischen Tiefststand befinden und deutsche Staatsanleihen heute im gesamten Laufzeitenspektrum unter zehn Jahre im negativen Bereich rentieren.

Damit muss man noch Geld mitbringen, wenn man es dem Staat leihen möchte.

Dadurch können risikoarme Staatsanleihen, früher ein bevorzugtes Investment für risikobewusste Senioren, nicht länger für den Vermögenserhalt eingesetzt werden.

Wer dagegen sein Geld statt in Anleihen auf dem Sparbuch deponiert, wird schnell feststellen, dass die niedrigen Zinsen nicht mehr ausreichen, um die gegenwärtig moderate Inflation auszugleichen.

Auch hier droht dem Sparer auf lange Sicht eine schleichende Entwertung seines Vermögens.

Zugleich, und das wird immer offensichtlicher, können sich Rentner auf die gesetzliche Rente allein nicht mehr so verlassen wie in früheren Zeiten.

Finanziell sorgenfrei sind mittlerweile die wenigsten im Alter.

Dass die Rente am Ende nicht das hält, was einst versprochen wurde, ist für manchen Rentner eine bittere Erkenntnis.

Denn heute deckt sie nur noch rund die Hälfte des letzten Erwerbseinkommens ab.

Wie also sollten sich Anleger über 60 in diesem Umfeld verhalten?

Was sind die Besonderheiten bei der Kapitalanlage dieser Altersgruppe?

Und wie können diese gemeistert werden?

Finanzziele von Anlegern ab 60

Heutzutage haben Anleger ab 60 meist mehrere Sparziele:

Zum einen müssen die Ersparnisse die gesetzliche Rente aufstocken, um den Lebensstandard im Alter zu sichern.

Weiterhin soll in einer späteren Lebensphase ein Heimaufenthalt finanziert werden, wenn der betreffende Rentner seinen Alltag nicht mehr alleine bewältigen kann.

Und darüber hinaus soll oft noch Geld an die eigenen Nachkommen vererbt werden.

Da stellt sich u. a. die Frage, wie das während der Lebensarbeitszeit angesparte Geld angelegt werden kann, um entweder einen Teil dieser Ziele oder aber alle drei zu realisieren?

Wie der Niedrigzins die Nachkommen gefährdet

Mit steigender Lebenserwartung stellt sich also die Frage, wie Senioren ihr Kapital anlegen sollen, um einen möglichst unbeschwerten Lebensabend verbringen zu können?

Denn wer als Rentner sein Vermögen falsch anlegt, gefährdet nicht nur seine eigene Existenz, sondern er riskiert auch, dass im Extremfall die eigenen Kinder zur Sicherung seines Unterhalts einspringen müssen.

Denn ein Rentner kann Verluste, die sich möglicherweise aus der Vermögensanlage ergeben, nicht durch Einnahmen aus einem Arbeitseinkommen ausgleichen, so wie dies bei jüngeren Menschen möglich ist.

Zur Sicherung seines Lebensunterhalts werden dann ggfs. seine Kinder herangezogen.

Denn für einen Rentner ist das Kapitaleinkommen – neben der zumeist überschaubaren Rente – oft die einzige Einnahmequelle.

Wird aber der Rentner zum Pflegefall, dann müssen die eigenen Kinder einspringen und für die Unterbringung der Eltern in einem geeigneten Pflegeheim zuzahlen.

Trotz der negativen Folgen, die eine ungeschickte Vermögensanlage im Alter mit sich bringen kann, gelten die über 60-Jährigen oft immer noch als besonders sicherheitsorientiert.

Mit dieser Strategie sind deutsche Rentner in den vergangenen Jahrzehnten auch ganz gut gefahren.

Doch die Zeiten haben sich geändert:

In Zeiten des aktuellen Niedrigzinses sind andere Anlagestrategien gefragt als früher, als es auf dem Sparbuch noch mehrere Prozent Zinsen gab.

Obwohl Deutschlands Rentner im internationalen Vergleich noch einen weit überdurchschnittlichen Lebensstandard genießen können, haben die Herausforderungen heute stark zugenommen.

Da hilft nur ein kluger Finanzplan.

Tipp 1: Besser kein Finanzplan mit einer Sofortrente

Weil ihnen viele Banken und Anlageberater keine sinnvollen Kapitalanlagekonzepte anbieten können, verfallen Senioren immer häufiger auf ein Produkt, das auf den ersten Blick sinnvoll erscheint, bei näherer Betrachtung aber nur unter besonderen Bedingungen in Frage kommt.

Die Rede ist von Sofortrenten.

Darunter werden Leibrenten verstanden, die für den Käufer gegen Zahlung eines Einmalbeitrags eine sofort wirkende Rentenzahlung auslösen, welche bis zum Ableben des Rentenbeziehers ausbezahlt wird.

Vorsichtig formuliert sind die Anbieter von Sofortrenten dabei nicht besonders großzügig.

Wer derzeit 100.000 Euro in eine Sofortrente anlegt, hat Anspruch auf eine Rente von etwa 330 Euro im Monat.

Bei diesen Vorgaben muss er oder sie nicht weniger als 25 Jahre warten, bis der ursprünglich eingezahlten Einmalbetrag in Form der Rente zurückbezahlt wurde.

Das bedeutet, dass ein 65-Jähriger, der sein Vermögen in eine Sofortrente einbezahlt, mehr als 90 Jahre alt werden muss, bis er sein Vermögen über die Sofortrente zurück hätte.

Stirbt er früher, hat nur die Versicherung ein gutes Geschäft gemacht.

Dabei sind bei dieser Rechnung noch nicht einmal die realisierbaren Zinsen berücksichtigt worden:

Würde der 65-Jährige sein stattliches Geldvermögen zu Zinsen von 1,0 Prozent anlegen und sich davon selbst eine Rente von 330 Euro pro Monat auszahlen, käme er mit seinem Geld sogar 29 Jahre aus.

Bei jährlichen Zinsen von 2 Prozent wären es sogar 35 Jahre, bei 3 Prozent sogar 47 Jahre.

In diesem Fall wäre also der Rentner weit über 100 Jahre alt, bis seine Ersparnisse vollkommen aufgebraucht wären. Was jedoch unrealistisch ist.

Zwar kann der Todesfall durch eine sogenannte Rentengarantiezeit abgesichert werden:

Verstirbt der Leibrentner in diesem Fall innerhalb der vereinbarten Rentengarantiezeit, so erhält ein begünstigter Hinterbliebener die Rente bis zum Ende der Garantiezeit.

Doch diese Option lassen sich die Rentenversicherer zusätzlich gut bezahlen, was weiter zu Lasten der Rendite geht.

So oder so:

An einer Sofortrente verdient im Normalfall vor allem die Versicherung bzw. der Berater, der sie verkaufen möchte.

Doch mit einem detaillierten Finanzplan existiert eine echte Alternative zur Sofortrente.

Ein kluger Finanzplan für Anleger ab 60

Geld einfach auf einem Konto parken und liegen lassen, das kann sich heute keiner mehr leisten.

Geld einfach auf einem Konto parken und liegen lassen, das kann sich heute keiner mehr leisten.

Zwar ist die Skepsis gegenüber Anlageprodukten auch bei älteren Anlegern sehr groß, doch denken viele Senioren mittlerweile um.

Sie wissen, dass der finanzielle Lebensabend mittlerweile deutlich mehr Eigeninitiative erfordert als früher.

Dabei ist ein Finanzplan bzw. Konzept sinnvoll, das aus einer sicherheitsorientierten Komponente besteht und aus einer weiteren Komponente, die die Rendite liefert.

Tipp 2: Die sicherheitsorientierte Komponente für deinen Finanzplan

Als sichere Anlagen kommen Tagesgeld, Festgeld und evtl. Anleihen infrage.

Darin wird das Geld investiert, dass der Rentner in den nächsten sieben bis zehn Jahren zur Aufstockung seiner gesetzlichen Rente benötigt, um seinen Lebensabend frei von finanziellen Sorgen verbringen zu können.

Vielfach werden ca. 80 Prozent des letzten Nettogehalts im Erwerbsleben als Bedarf für einen Rentner genannt.

Wer also ein Nettogehalt von 2.350 EUR pro Monat bezogen hat, wird als Rentner voraussichtlich mit ca. 0,8 x 2.350, also 1.880 EUR pro Monat, auskommen.

Ca. 80 Prozent reichen,

- weil die Immobilie in der Regel abbezahlt ist und

- u. a. keine teure Business-Kleidung mehr benötigt wird.

- Ebenso entfallen die Fahrten zur früheren Arbeitsstelle.

Wird das Geld zum Beispiel als Tagesgeld angelegt, kann der monatliche Betrag, der zusätzlich zur gesetzlichen Rente erforderlich ist, bedarfsgerecht entnommen werden.

Der Rest kann zum Beispiel in ETFs investiert werden.

Tipp 3: Die risikobehaftete Komponente für einen Finanzplan für Anleger ab 60

Wer heutzutage eine Rendite über der des Sparbuchs hinaus haben möchte, muss sein Geld in Unternehmensbeteiligungen anlegen, also in Aktien.

Daran führt kaum ein Weg vorbei.

Und zwar nicht in Einzelaktien – weil diese viel zu risikoreich sind, siehe die Beispiele VW (Dieselskandal) oder Deutsche Bank ( Missmanagement und teure Rechtsstreite) – sondern in börsengehandelte Indexfonds, kurz ETFs.

ETFs bilden jeweils einen bestimmten Börsenindex 1 : 1 nach und man investiert als Anleger stets in einen ganzen Markt.

Keine Aktie hat einen Anteil von nennenswert mehr als zwei Prozent am jeweiligen Index und die Verluste einzelner Titel werden oft von den Gewinnen der anderen kompensiert.

Ein Index, der auch für Rentner infrage kommt, ist der MSCI World Index, der mehr als 1.600 verschiedenen Aktien enthält aus 23 Industrieländern weltweit.

Es handelt sich hierbei um einen klassischen Weltaktienindex.

Was man dafür braucht, ist ein Wertpapierdepot, am besten bei einem Online-Broker, wo das Depot in der Regel nichts kostet.

In einen ETF auf diesen Index investiert man das Kapital, das in den nächsten sieben bis zehn Jahren nicht für die Sicherung des Lebensstandards benötigt wird.

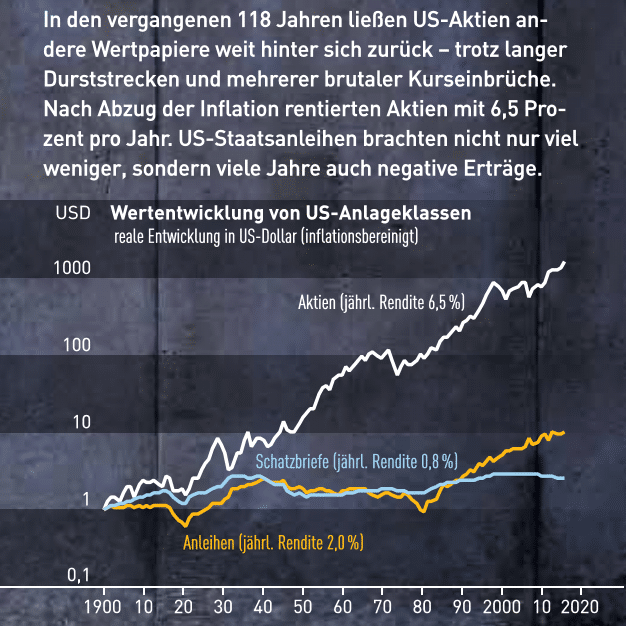

Um deine Bedenken zu zerstreuen, dass Aktien eine sehr riskante Anlageform sind, möchte ich dir gerne folgende Abbildung zeigen:

Kurzfristig kann es immer wieder zu Kurseinbrüchen an den Börsen dieser Welt kommen, doch langfristig ging es im Schnitt um 6,5 Prozent pro Jahr bergauf.

Nach Abzug der Inflation.

Einen besseren Finanzplan, als sein Geld in Aktien-ETFs zu investieren, gibt es nicht wirklich, wenn man eine positive Rendite oberhalb der Inflationsrate haben möchte.

Tipp 4 für Finanzierung von Heimaufenthalt und Übertragung von Vermögensanteilen an Nachkommen

Wenn der erste Zeitraum von sieben bis zehn Jahren ausläuft, in dem einem Tagesgeldkonto regelmäßig Geld zur Sicherung eines angemessenen Lebensstandards entnommen wird, werden entsprechend ETF-Anteile verkauft, um das Tagesgeldkonto wieder aufzufüllen.

Dabei ist auch eine Kombination von Tages- und Festgeldkonto möglich, da es auf letzterem noch etwas höhere Zinsen gibt.

Dabei können u. a. Festgelder mit unterschiedlichen Laufzeiten zeitlich gestaffelt werden – je nachdem, wann man über das Geld verfügen möchte.

Auch, wenn ein Heimaufenthalt absehbar ist, können entsprechende ETF-Anteile verkauft werden.

Und wenn Vermögensanteile an Nachkommen vererbt werden sollen, kann dies u. a. in Form von ETF-Anteilen geschehen, denn die Weitergabe an die folgende Generation muss nicht notwendig in Form von Bankguthaben erfolgen.

Auf jeden Fall sollte rechtzeitig ein Steuerberater hinzugezogen werden, da für eine erbschaftssteuerfreie Vermögensübertragung Freibeträge je nach Verwandtschaftsgrad existieren.

Tipp 5: Kaufe nur Finanzprodukte, die du auch wirklich verstehst

Zum Schluss möchte ich dir noch einen ernstgemeinten Rat geben, unabhängig davon, welchem Finanzplan du folgen wirst:

Kaufe nur Finanzprodukte, die du auch wirklich verstehst.

Gerade Banker und Finanzberater sind Meister darin, dir Produkte vorzustellen, die kompliziert und verschwurbelt sind, damit der gemeine Anleger nicht erkennt, dass sie vor allem eines sind:

nämlich teuer.

Und erst recht gilt das für Angebote des grauen Kapitalmarkts:

Dort werden unbedarften Anlegern oft hohe Renditen in Aussicht gestellt, meist mit angeblich nur ganz geringem Risiko.

Da es solche Anlagen nicht gibt, darf man sich über einen möglichen Totalverlust nicht wirklich wundern, wie zahlreiche Beispiele aus der Vergangenheit zeigen.

Das jüngste Beispiel ist das Milliardendebakel um den Containerspezialisten P&R, was kürzlich mehrfach in der Tagespresse thematisiert wurde.

Also:

Finger weg von Angeboten des grauen Kapitalmarkts.

Es gibt heute u. a. zahlreiche Finanzblogs im Internet, wo man sich als Anleger kostenlos und unverbindlich über einen Finanzplan informieren kann.

Darüber hinaus gibt es oft kostenpflichtige Online-Kurse, die u. a. ausführliche Informationen und konkrete Anlageempfehlungen enthalten.

Zum Beispiel meinen Online-Kurs ETF-Investor.

Dorthin geht es übrigens hier entlang:

Sehr tolle Übersicht, bzw. Auflistung. Ich denke jedoch dass ein „Finanzplan“ aus mehr besteht als einem Anlageziel.

Ich denke dass jeder zuerst bei seinen Ausgaben anfangen sollte wenn es um Finanzplanung geht und wer diese kennt, setzt sich dann ein finanzielles Ziel, das er erreichen möchte. Mit einem Dauerauftrag kann man dann diesen Vermögensaufbau auf einem separaten Konto fast automatisieren und so beginnen Vermögen aufzubauen und Rücklagen zu bilden. An sich nichts neues, und trotzdem machen es viele Menschen nicht, obwohl es so einfach sein kann ein finanziell sicheres und sorgenfreies Leben zu leben.

Hallo Jürgen,

sehr gute Darstellung bzw. Beschreibung möglicher Vorgehensweisen. Aktuell bin ich (59 Jahre im Vorruhestand) in ETFs und in P2P (…und noch einige andere Investment-Produkte) investiert.

Die Marge bei P2P (Mintos, Bondora etc.) liegt bei aktuell bei 10-12 Prozent. Warum sollte ich weiterhin noch auf ETF als Investment setzen, wenn es dort weniger Ertrag gibt?

Bist Du der Meinung P2P ist risikoreicher als ETFs?

Gruß Uwe

Hallo Uwe,

Rendite kommt vo Risiko!

Zweifelsohne ist die Rendite bei P2P deshalb höher, weil auch das Risiko wesentlich höher ist.

Siehe dazu auch folgenden Blogartikel:

https://bst8j2ra.myraidbox.de/wie-p2p-kredite-funktionieren-und-warum-ich-in-sie-investiere/

Ich würde maximal mit 5 bis 10 Prozent meines Vermögens in P2P gehen.

In diesem Sinne: Weiterhin viel Erfolg!

Beste Grüße

Jürgen

Hallo Jürgen,

was empfiehlst du Riester-Sparern?

Bei Fälligkeit der RR kann man sich ja nur einen Teil der angesparten Summe förderunschädlich auszahlen lassen, der Rest muss meines Wissens zwingend in das schlechte Produkt „Sofortrente“ fließen.

Hi Peter,

die Riester-Rente ist mit einer Sofortrente nicht vergleichbar, da sie über viele Jahre angespart wird einschließlich der staatlichen Zulagen, die vor allem für Familien mit mehreren Kindern sehr attraktiv sind.

Aber man kann sich bei Rentenbeginn bis zu 30 Prozent sofort auszahlen lassen und den Rest eben als lebenslange Rente.

Eine andere Möglichkeit gibt es leider nicht.

Viele Erfolg weiterhin und beste Grüße

Jürgen